2020年12月22日

とあるお客さまからのご相談:

所属していた会社を独立し、ビルメンテナンスの会社を立ち上げました。

その際、社長から、優良顧客を多数、引き継がせてもらいました。

しかし、1つ大きな問題がありました。

それは「ファクタリング」という「負の遺産」も受け継いだことです。

所属していた会社は、資金繰りが苦しかったため、「ファクタリング」を利用していたのです。

独立後、それなりに売上が上がっていましたが、ファクタリングの支払いを完済できるほどの売上ではなかったため「ファクタリングの支払いを返済するためにファクタリングを利用する」といった悪循環に陥ってしまいました。

結局、雪だるま式に20社ものファクタリングを利用することに……。

このドロ沼地獄から抜け出すには、どうしたらいいのでしょうか?

困っています。何かアドバイスをください。(ビルメンテナンス業の経営者さま)

これは、当社に寄せられた相談の実例である。

ファクタリングの返済額が大きいために完済できずに、さらに追加でファクタリングを利用する。まさに「ドロ沼地獄」といった様相を呈していたのが、このお客さまの状況である。

シリーズ連載企画の第1回目は、「ファクタリングの返済ができない悩みの解決」に焦点を当てる。

「ファクタリングを利用したけれど、その返済ができなくて困っている」という方は、ぜひ目を通していただきたい。

- ファクタリングの返済ができないときの「対処法」が知りたい

- 雪だるま式に膨れ上がった「ファクタリング地獄」から抜け出す方法が知りたい

増えている!ファクタリング地獄と最悪の末路

新型コロナウイルスの感染拡大以降、当社には「ファクタリング」に関する相談・問い合わせが急増している。

お客さまの状況を聞いてみると、以下のようなご相談が多い。

- コロナによって「見込んでいた売上」が飛んでしまったから、ファクタリングを利用したい

- 支払いが多くて資金ショートに陥ったから、ファクタリングを利用したい

売上の減少や支出の増加によって、資金ショートしたため「ファクタリング」を利用したいというわけだ。

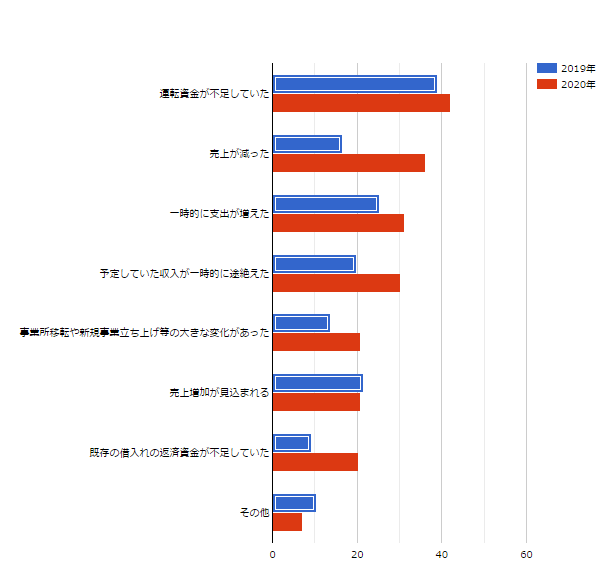

2020年8月に「ファクタリング比較コンシェル」が221人の経営者らに対して行った「ファクタリングの実態調査」の結果も同様であった。ファクタリング利用の主な理由は以下の通りである。

| 【ファクタリングの利用を検討した理由】 | |

| 運転資金が不足していた | 42.10% |

| 売上が減った | 36.20% |

| 一時的に支出が増えた | 31.20% |

| 予定していた収入が一時的に途絶えた | 30.30% |

| 事業所移転や新規事業立ち上げ等の大きな変化があった | 20.80% |

| 売上増加が見込まれる | 20.80% |

| 既存の借入れの返済資金が不足していた | 20.40% |

| その他 | 7.20% |

出典:専門家が教える!ファクタリング比較コンシェル

「ファクタリング(売掛債権譲渡)利用者への総合調査/2020年版リサーチ調査

売上が下がることで資金ショートに陥り、ファクタリングを利用するというわけだ。

この記事にたどり着いたあなたも、このような理由で資金繰りに苦しんでいるのかもしれない。

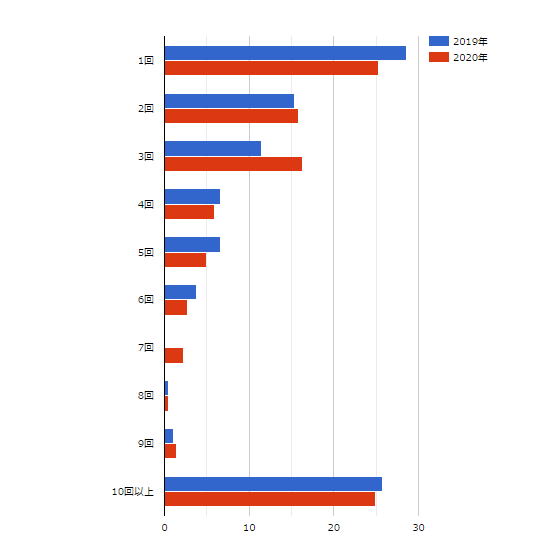

同社の調査では、もう一つ興味深い調査データがある。

それは「ファクタリングの利用回数」だ。

調査によれば「ファクタリングを1回だけ利用したことがある人」の割合がトップで25.3%である一方、次に多いのが「10回以上利用したことがある」という人達の割合なのだ。

その割合は24.9%にも達している。これは驚くべきことではないだろうか。

| 【ファクタリングの利用回数】 | |

| 1回 | 25.30% |

| 2回 | 15.80% |

| 3回 | 16.30% |

| 4回 | 5.90% |

| 5回 | 5.00% |

| 6回 | 2.70% |

| 7回 | 2.30% |

| 8回 | 0.50% |

| 9回 | 1.40% |

| 10回以上 | 24.90% |

出典:専門家が教える!ファクタリング比較コンシェル

「ファクタリング(売掛債権譲渡)利用者への総合調査/2020年版リサーチ調査

「1回だけ…」のつもりでファクタリングを利用したものの、雪だるま式にファクタリングを繰り返し利用してしまう“ドロ沼地獄”に陥ってしまうことは「珍しいことではない」のだ。

「ファクタリングを利用すればするほど売上が消えていく。なんのために働いているのか…」

この小見出しの一節は、冒頭で紹介した相談者から寄せられた言葉だ。

つまり、ファクタリングを利用するたびに、どんどん「売上が減っていく」のだ。

なぜこのようなことが起こってしまうのだろうか?

その原因は1つである。「高額な手数料」だ。

ご存知の方も少なくないと思うが、ファクタリングの手数料は、2~3%程度と良心的なところから、20%~30%のものまでさまざまである。

とくにやっかいなのが「20%~30%もの高額な手数料」だ。

一般的に、事業をやっている以上、経費は発生する。

売上から経費を引いたお金が、手元に残る資金になるわけだが、粗利率の業界平均は12~30%程度である。

そのため、高額なファクタリングの手数料が乗っかってしまうと「すっからかん状態になってしまう」恐れがあるのだ。

そういった事態に気づかないまま、ファクタリングを繰り返し利用することで、常に支払いに追われる「ファクタリング地獄」に陥ってしまうのである。

なぜ、多くの経営者さんは、いつの間にか、ご自身でも知らないうちに「ファクタリング地獄」に陥ってしまうのだろうか。

その最大の要因は「キャッシュフローを把握していない」ということに尽きる。

当然のことだが、どんなに売上が上がっても、それを上回る大きな出費があれば「資金ショート」に陥る。「基本的なキャッシュフロー」を理解していないことがすべての原因なのだ。

ファクタリングは理解して使う必要がある

ファクタリングは「もろ刃の剣(つるぎ)」である。

「絶体絶命のピンチ」を救ってくれる心強い資金調達法だが、上手な「付き合い方」を知っておかないと、痛い目に遭わされるというわけだ。

ファクタリングを利用する方は、以下の3か条をぜひとも押さえてほしい。

【ファクタリング利用の鉄則3か条】

ファクタリングの返済日の前に「大きな出費」がないか、確認しておこう。 もしある場合には、大きな出費によって、ファクタリングの返済ができなくなる可能性がある。出費がある際には「返済期日の変更依頼(=返済日のリスケジュール)」を行おう。

お金の流れ(入金と出金のタイミング)を把握し、常に「支払いが後・入金が先」に徹しよう。そうすれば、そもそもファクタリングを利用するような事態にならない。

収支の帳簿をつけるなりして、「キャッシュフロー」を意識していれば、困った状況は格段に減らせるはずだ。帳簿をつけて資金の流れを把握しよう。

昨今話題になっているのが「偽装ファクタリング」だ。

ファクタリング会社を標ぼうしながら、実態はヤミ金であり「売掛債権」を買い取らないまま「20%以上の手数料」を請求するケースが後を絶たない。

「この会社は信頼できるか会社か?偽装ファクタリングではないか?」しっかり精査しよう。

いずれも「自分では実行することができない」「むずかしい」と感じた方は、当社に相談してほしい。

【ファクタリングで使えない『2つの手』も知っておこう】

雪だるま式に「ファクタリング地獄」に陥った場合、ひょっとすると、以下のような手が使えるのでは?と考えた方もいるのではないだろうか。

- 分割払い

- 代物返済

結論からいえば、いずれもファクタリングにおいては、あまり有効な手段ではないため、オススメできない。

分割払い

ファクタリングは、「売掛債権の譲渡」なので「融資」ではない。

ファクタリングは、「売掛債権の譲渡」なので「融資」ではない。

そのため、「分割支払い」は適用できないことになっているが、ファクタリングから融資への契約変更を行う「準消費貸借契約」を行えば、分割支払いが可能になる。

しかしながら、融資になった時点で、「利息や遅延損害金」などが発生するため、想定よりも、高額な支払いに発展することがある。

また、万が一「準消費貸借契約」を締結せずに分割支払いをすると、ファクタリング会社は「利息制限法」に抵触する可能性が出てくる。

もしも、年率20%を超える金利で貸し付けたと見なされれば、ファクタリング会社がヤミ金とのレッテルを貼られ、取り締まりを受ける可能性がある。

分割支払いは、ファクタリング会社・利用者の双方にとって、たいへんリスキーな手段なのだ。基本的には「分割払いはできないもの」だと認識しておこう。

代物弁済

「代物弁済」とは、ファクタリングの支払いを現金ではなく、不動産や株式などの資産で行うものだ。

「代物弁済」とは、ファクタリングの支払いを現金ではなく、不動産や株式などの資産で行うものだ。

この手法は、ファクタリング会社が合意すれば問題ない方法だが、応じてくれない会社があることを認識しておこう。

さらに、代物弁済は、自社の資産を食いつぶすため、正真正銘「最終手段」といえるものだ。「その資産を本当に売り払っていいのか?」よくよく考えよう。

ファクタリングを利用する場合には「現金で期日までにキッチリ返すこと」が原則である。ぜひとも、肝に銘じておこう。

「資金」と「経営」の両面を満たしてくれるパートナーを探すべし

これまで「ファクタリング地獄に陥る原因」と「ファクタリングを利用する前の心がまえ」について説明してきた。

その一方で「すでにファクタリング地獄に陥っている場合はどうすればいいのか?」について気になる人もいるのではないだろうか。本項では、その点について解説したい。

結論からいえば「自分の力になってくれるパートナーを探すこと」が何より大切である。

具体的には、以下2点の条件を満たすパートナーを探してほしい。

【あなたにふさわしいパートナーの条件】

- 「経営に関する具体的なアドバイス」を行ってくれる

- 「手元資金の枯渇」を埋めるための「出資の援助」を行ってくれる

一言でいえば「経営コンサルティング」を行いつつ「資金援助」も行ってくれるパートナーを探すべきだと考えている。

ファクタリング地獄から脱却するには、自分一人で抱え込まず、信頼できる専門家をパートナーとして迎え入れるのがベストな解決策なのだ。

1つずつ、具体的に説明していきたい。

「経営に関する具体的なアドバイス」を行ってくれる

あなたが「資金繰り」にあえいでいる場合、多くのケースで「売上をあげる仕組み作り」や「キャッシュフロー」「マーケティング」など経営全般の知識に乏しいことが少なくない。

あなたが「資金繰り」にあえいでいる場合、多くのケースで「売上をあげる仕組み作り」や「キャッシュフロー」「マーケティング」など経営全般の知識に乏しいことが少なくない。

いくら、営業力があっても、経営に関する知識がなければ、ビジネスというものは成り立たないのだ。

そのため、「経営に精通したコンサルタント」や「経営アドバイザー」などに、今の状況を詳しくチェックしてもらったうえで、解決策を提示してもらうのがいい。

そうすると「自分でも気づかなかった弱点」に気づき「赤字体質」を脱却することも可能になるだろう。

「手元資金の枯渇」を埋めるための「出資の援助」を行ってくれる

パートナーの条件として、もう一つ挙げたいのが「資金援助」だ。

いくら、経営に関するアドバイスに長けていたとしても、経営者さんの危機的状況をすぐさま救い出せるのは「資金的援助」以外ない。

資金が補てんできれば、絶体絶命の危機的ピンチも脱することができる。

というわけで、経営アドバイスだけでなく「資金的な援助」も行ってくれるパートナーがいれば、心強い。そのことを、ぜひ覚えておいてほしい。

ちなみに、私たち「赤字企業再生支援センター」は、その両方の条件を満たしている。

ちなみに、私たち「赤字企業再生支援センター」は、その両方の条件を満たしている。

「経営コンサルティング+最大3000万円の出資」で、経営者さまを窮地から救い出している。困ったことがあれば、いつでも相談してほしい。

地獄のファクタリング20社利用、再起できたホントの話

冒頭では「とあるお客さまからのご相談」ということで、ファクタリング地獄の実例をご紹介した。

実はこのご相談、当社が手がけた事業再生の「成功例」でもあるのだ。

ご相談者さまは、「ファクタリングの支払いを返済するためにファクタリングを利用する」というファクタリング地獄に陥っていたところで、当社に相談してくださった。

当社が行った事業再生は以下の4点である。

【事業再生で手がけた4つのサポート】

20社ものファクタリング会社との契約を「1本化」して整理する

各種支払い先に対して「支払い期限の延長」を依頼する

新たな得意先を紹介して売上UPを実現する

財務・経営関係の顧問として、当社がサポートする

その結果、最悪のどん底を抜け出し、大幅な業績の回復に成功することができた。

当該のお客さまは、黒字優良企業へと、一歩一歩、歩みを進められる状況になったというわけだ。

この事例の詳細は、以下のインタビュー記事に掲載されている。

「ファクタリング地獄からどのようにして脱却したのか?」について、興味がある方は、ぜひ目を通してほしい。

【以下の記事もチェック!】

【次回のコラムの予告】

いかがでしたか。

シリーズ連載企画の第1回目は「ファクタリングが返せない悩み」に焦点を当てました。

ファクタリング地獄に陥った際には「頼れる経営パートナーを探すこと」が第一です。

困ったことがあれば、いつでも当社にご相談ください。

さて、第2回目となる次回は「銀行融資を返せない悩み」にフォーカスします。

新型コロナウイルスの感染拡大以降、資金繰りに苦しくなった経営者さんが増えたため、中小企業庁が「新型コロナウイルス感染症特例リスケジュール」を実施しました。

次回の記事では、このリスケ特例を取り上げつつ、銀行融資が返せなくなったときの具体的なアプローチ方法について解説します。