資金繰りとは

資金繰りとは、企業が日常的に必要とする資金の流れを管理することを指します。具体的には、売上から得られる入金と、仕入れや経費として支出する資金のバランスを取ることが重要です。資金繰りの管理は企業経営において非常に重要な要素となります。

「資金繰り」=資金のやり繰り

| 資金 | キャッシュ。 手元にある現金・預金。 |

|---|---|

| やり繰り | 工面。不十分なものを工夫して都合をつけること。 |

資金

- 現金

- 当座預金

- 普通預金

- 通知預金

- 定期預金

- 譲渡性預

- コマーシャル・ペーパー

- 売戻し条件付現先

- 公社債投資信託

やり繰り

- 事業自体の改善

- 売上増加

- 経費削減

- 資金調達

- 資産売却

- 返済条件の交渉

- 売掛金の回収

- 在庫圧縮

- 有用なツールやシステムを活用

東京事業再生コンサルティングセンターが考える資金繰り改善とは

企業の経営体質が改善されたら、次は資金繰りの改善です。これは単に目先の支払いをしのぐという話ではありません。確かに支払いを猶予してもらったり返済の条件を変更してもらったりすれば、当面の間はもつでしょう。しかし、また同じようなことが起こって首が回らなくなってしまうのは火を見るより明らかです。

私たちは短期的な視点はもちろん、中長期的な視点で見ながらキャッシュフローを改善し、将来同じようなことが起こらないよう防いでいくことに主眼を置いています。

毎月しっかりと収入があり、支出を最適化する。キャッシュフローを改善していけば、また経営が順調に回るようになります。そのためにも、短期的な資金繰りの改善と中長期的なキャッシュフロー改善の2本柱でサポートいたします。

超短期的

短期的

中期的

短期的キャッシュフロー

- 状況整理

- 交渉

- 銀行への支払い

中期的キャッシュフロー

- 財務計画の見直し

- 入出金サイクルの見直し

- 価格の見直し

3つの重要ポイント

短期的な資金繰りを改善するためには、以下の3つのポイントが特に重要です。これらを実践することで、迅速に資金繰りを改善することが可能です。

状況整理

まずは支払いの状況を整理するところからはじめましょう。いわば今の会社の状況はバケツから水が漏れている状態です。水漏れを止めるためには穴を塞ぐことが必要ですが、そのためにはどこに穴があるのか?を特定しなければなりません。

資金状況の把握

①前月繰越

前月末から繰り越された資金

②営業収支

収入:現金売上、売掛金の回収など

支出:買掛金や人件費、家賃の支払いなど

③財務収支

収入:借入による資金調達など

支出:借入金の返済など

④経常外収支

上記以外の臨時的な入出金(税金の支払いや設備投資など)

⑤翌月繰越(1~4の合計)

翌月へ繰り越す資金

支払先の把握

①返済

銀行や公庫などからの借り入れに対する返済

②外注

事業の仕組みの中で外製化している作業に係るコスト

③発注・仕入れ

取引先に発注している、取引先から仕入れているコスト

④固定費

オフィスや店舗の家賃や光熱費など

⑤その他

営業活動費やその他雑費など

交渉

支払先や支払金額を特定して支払い計画を策定したら、支払先への交渉を行います。特に調整しやすいのはこれまで信頼関係が構築できている外注先です。事情を話すことで、支払いを待ってくれたり減額してくれたりする可能性もありますので、減額交渉や支払時期の交渉を行いましょう。

コスト削減したいので、仕入れ値下げてくれません?

そういわれても…

失敗

むやみにお願いしても通らないどころか、

今後のお付き合いに影響しかねません。

会社がこういう状況で…何とかお力になってくれませんか…

付き合いも長いし、考えてみるよ!

成功

交渉のコツ、ノウハウ、誠意、計画性

交渉時期、目的の明確化、メリットなど

銀行への支払い

毎月経営者様の大きな負担となっているのが銀行への支払いです。融資の返済を減額してもらったり支払いを待ってもらったりすれば、当面のピンチを乗り越えられる可能性が高くなります。

重要なのはリスケ(リスケジュール)を行うことです。銀行の立場としても、融資先が倒産してしまえば貸し倒れとなってしまうため、交渉すればリスケに応じてくれるケースも多いです。

-

リスケ

申し立て -

経営改善

計画策定 -

経営改善

計画提出 -

検討期間

-

合意

-

リスケ

契約

清水 麻衣子

大手銀行に10年勤め、養った経営における分析力を武器に、法人の資金運用や中小企業のための支援ファンドの運営に携わるなど、これまで多様な経験を積んでまいりました。その経験を活かし、日々お客様の「困った」を多角的に分析し最善の提案をさせて頂いています。資金繰りにどうしても困っている、事業を絶対に成功させたい、社員やその家族を守りたいなど、不安がたくさんあるでしょう。どうぞ安心してご相談ください。

良きパートナーとして全力であなたをバックアップいたします。

2つの重要ポイント

短期的な改善では、外的なアプローチが主な改善方法でしたが、中期的な資金繰り改善には、以下の2つのポイントが特に重要です。これらを実践することで、持続可能な資金繰りの安定化を図ることができます。

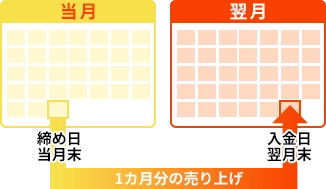

財務事業計画・入出金サイクルの見直し

まずは、ご自身の会社の財務状況をより明瞭にし、資金の流れをしっかりと把握できる状態にしておくことが重要です。とにかく徹底的に、入ってくるお金と出ていくお金を1円単位で洗い出し、会社の財務が逼迫されない状況を作り出しましょう。

財務事業計画を見し、入出金サイクルを最適化することで将来的な資金の流れを予測し、計画的に資金を運用することが可能になります。この際、季節的な変動を考慮した計画が求められます。

入金

出金

- 毎月の支払い?

- 何か月分?何年分?

- 前払い?後払い?

- 本当に必要な支払い?

販売価格・サービス提供価格の見直し

資金繰りを長期的に安定させるには、販売価格やサービス提供価格の見直しも重要です。市場の競争状況やコスト構造を考慮し、適正な価格設定を行うことで、利益率を向上させ、資金繰りの安定化を図ることができます。

そのためには、市場調査や競合調査による適正価格の把握、仕入れ先への値段交渉や不必要なコスの削減、必要に応じたサービスの方針転換など、やらなければいけない項目がたくさんあります。

プライシングの

重要性

- ①収益の最大化

- ②市場シェアの維持と拡大

- ③価格変動の安定化

プライシングの要素

- ①コスト・原価

- ②市場における需要

- ③競合価格

資金繰りの改善でもっとも重要なのは実行力です。いくら良い支払い計画や返済計画、資金繰り表を作成したとしても、それらが実行されなければ意味がないからです。特に資金繰りのフェーズは外注先や銀行と交渉を重ねるなど、泥臭い行動の積み重ねが必要となります。

アドバイスはしてくれるものの、実行はクライアント任せというコンサルタントも少なくありません。しかし、東京事業再生コンサルティングセンターは違います。私たちは何よりも実行に重きを置いています。現場に赴き、場合によっては交渉に同席して力強くバックアップいたします。

35年間で50社以上の事業再生に携わってきており、交渉力にも自信があります。元銀行員のスタッフが在籍しているため、銀行の担当者目線でのアドバイスや交渉も得意ですので、安心してお任せください。

資金繰り改善だけを考えてはいけない

資金繰り改善は重要ですが、それだけを考えてはいけません。企業の成長や競争力を維持するためには、収益性の向上やコスト削減など、全体的な経営戦略を見直すことが必要です。資金繰り改善はその一部であり、全体のバランスを考慮することが重要です。

事業再生コンサルティングセンターのやり方

東京事業再生コンサルティングセンターは実行力が違います。必要に応じて現場に入ったり、交渉に同席したりといった実働も行います。プランは実行されてはじめて意味をなすものです。実行なきプランはただの“机上の空論”になってしまいます。 私たちは実行と成果を徹底的に重んじますので、安心してお任せください。

-

全場面の

交渉同席 -

惜しまない

資金提供 -

銀行出身

スタッフ

お一人で悩まず、まずは一度

ご相談ください。