2019年10月03日

会社経営をしていくうえで、「山あり谷あり」はつきものです。一時は順調に売り上げを伸ばしていても、ふとしたきっかけで、赤字に転落したり、大きな負債を抱えてしまったりといった具合に、想像もしなかった事態に陥ることが少なくありません。

とりわけ経営者の皆さまにとって怖いのは「倒産」の2文字ではないでしょうか。

東京商工リサーチの調査によると、2018年に倒産した企業の件数は8235件で、その負債総額は1兆4,854億6,900万円にも上っています。個人事業主の廃業も含めると、現実には星の数ほどの会社が事業停止に追いやられているのが現実です。

この記事を読んでいる経営者の皆さまは、こんな悩みを抱えていないでしょうか。

「前期に続いて、今期も赤字が確定している。材料の仕入れ先への入金も期日までに間に合わなそうだし、従業員への給与支払いもカツカツ。どうしたらいいんだ…!」

上記のように、資金繰りが厳しく、倒産への危機感を募らせて切羽つまっている経営者様は、慌てずに、この記事を読んでください!倒産の危機を回避するための「とっておきの対処法」を伝授いたします。

「資金ショート」「債務超過」「赤字」の定義について

まず知っておきたいのが、「資金ショート」や「債務超過」、「赤字」などの言葉の定義です。それぞれ異なる意味を持っており、明確に区別して用いられています。

まず知っておきたいのが、「資金ショート」や「債務超過」、「赤字」などの言葉の定義です。それぞれ異なる意味を持っており、明確に区別して用いられています。

最初に、最も倒産の危険度の高い「資金ショート」の定義について解説いたします。

自社の状態が「資金ショート寸前」でないか否か、確認してみてください!

「資金ショート」とは「手元資金が枯渇して各種支払いが行えない状態のこと」

「資金ショート」とは、売上の低迷などにより、事業を継続するために必要な「手元の運転資金」が枯渇し、各種支払いが行えなくなる状態のことをいいます。具体的には以下のような支払いができなくなる状態を指しています。

- 従業員の人件費

- オフィスの家賃

- 銀行融資の返済

- 外部協力会社への業務委託費

- 材料や部品などの部材費

資金ショートが非常に怖いのは、債務超過や赤字と異なり「倒産リスク」に直結しているという点です。端的に言えば、資金ショートの状態になってから、適切な対処を行わなければ、ほどなくして倒産してしまいます。

なぜ資金ショートが倒産と直結しているかというと、各種支払いが行えなければ「事業を継続することができなくなるから」です。

たとえば、手元資金が枯渇して従業員への給与が支払えなくなったらどうなるでしょう?当然のことながら、従業員を雇うことができなくなり、営業が停止してしまいますね。

同様に、手元資金が枯渇してオフィスの家賃が払えなくなったらどうなるでしょう?当然のことながら、従業員たちが仕事をする場所を失い、営業できなくなりますね。

こんな具合に、手元資金が枯渇すれば、単純に事業継続ができなくなり、結果的に倒産に至ってしまうのです。

会社の状況が「資金ショート寸前」だと思われる方は、4つの対処法を実行する必要があります。「資金ショート寸前」なときに、すぐさま行うべき4つの対処法の章でくわしく解説していますので、そちらも併せてご覧ください! なお「資金ショート」は、以下に挙げる5つの原因が発端となって起こるケースがほとんどです。リスク回避の意味で、覚えておくとよいでしょう。

数か月以上にもわたって続く「売上の低迷」

「売上の低迷」は、もっとも本質的な資金ショートの原因といえます。売上が低迷すれば、各種支払いに充てる資金が枯渇していきますので、結果的に、各種支払いが行えない「資金ショート」状態に陥ってしまうのです。

「各種支払いが先・売上の入金が後」の入出金サイクル

「各種支払いが先・売上の入金が後」の入出金サイクルは、資金ショートに陥りやすい典型的なパターンです。たとえばビル建築業などにおいて、竣工後にようやく売上が入金されるといった支払い条件だと非常に危険です。

こういった場合、数か月から数年に渡って「入金ゼロ」の状態でありながら、部材費・人件費・家賃などの支払いを行わなければなりませんので、運転資金が枯渇しやすいのです。結果的に資金ショートに陥ります。

予定していなかった「大型出費」

資金ショートに陥るキッカケには「予期せぬ大型出費」も挙げられます。たとえば、売上の柱を作る「大型の設備機械」が急に故障して、高額な修理費用が急きょ必要になったが、売上の入金が数か月先で、手元には、修理に充当する運転資金もないといった場合です。そのまま、営業を再開できない状態が続くと「資金ショート」に陥ります。

「大手取引先」の撤退・倒産

中小・零細企業の「資金ショート」の原因で多いのが、毎月大口の発注を行っている「大手取引先の撤退や倒産」です。売上の柱を作っていた顧客を失うことで、一気に売上が低下し、手元の資金が枯渇して資金ショートに陥るといった具合です。

売れる見込みのない「過剰在庫」

「売れる見込みのない過剰在庫」も資金ショートを招きやすい、よくあるパターンです。売上を見込んで商品を大量に仕入れたが、ブームが過ぎ去ったり、風評被害を受けたりしたことが原因で、大量に余ってしまうと、仕入れに使った投資金額を回収できなくなります。結果的に、手元資金が枯渇し、「資金ショート」に陥ってしまうといった具体です。

「資金ショート」が倒産に直結する非常に怖いものだということや、資金ショートに陥る原因などについて、ご理解いただけたのではないかと思います。続きまして資金ショートと同様によく語られる「債務超過」の定義について、解説いたします。

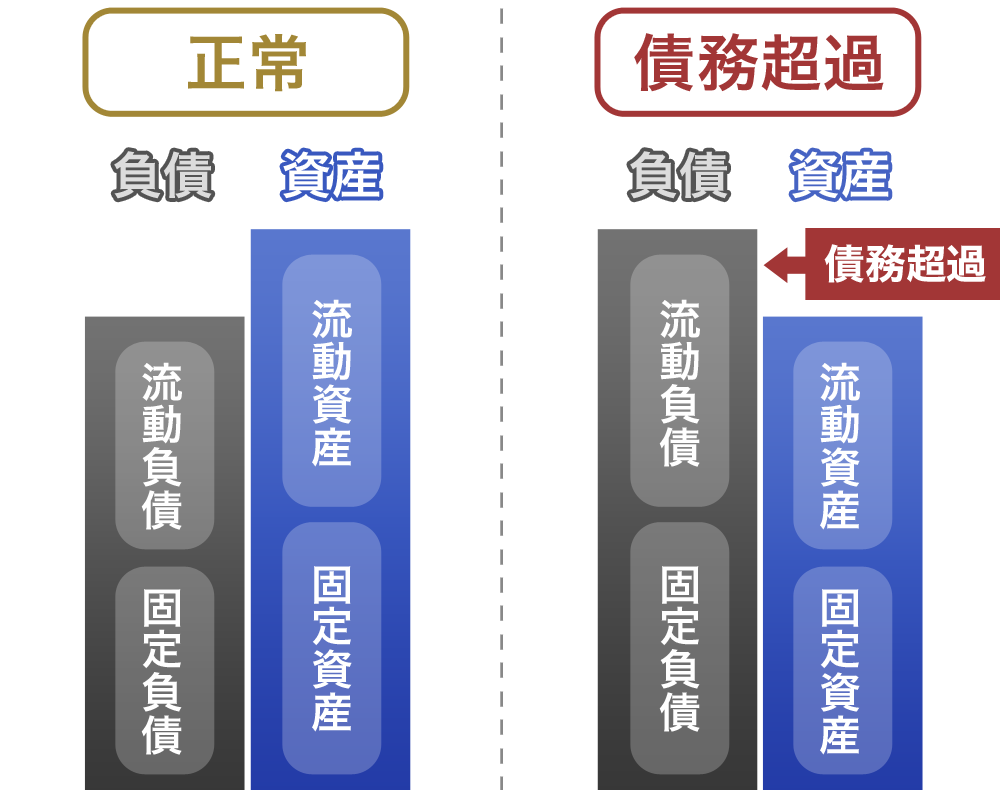

「債務超過」とは「負債>資産」の状態のこと

「債務超過」とは、貸借対照表(バランスシート)上、負債の総額が、資産の総額よりも上回っていて、さらに純資産もマイナスになっている状況を指します。

「債務超過」とは、貸借対照表(バランスシート)上、負債の総額が、資産の総額よりも上回っていて、さらに純資産もマイナスになっている状況を指します。

【資産の具体例】

- 現金・受取手形・売掛金などの「流動資産」

- 土地・建物・クルマ・有価証券などの「固定資産」

【負債の具体例】

- 支払っていない部材費や、1年以内に返済すべき短期借入金などの「流動負債」

- 1年以上先の返済を予定している長期借入金や、投資家から集めた社債などの「固定負債」

【純資産】

- 会社の設立時に払い込んだ「資本金」

- 会社の売上の貯蓄の「利益剰余金」

「負債>資産だなんて、すぐに倒産してしまうのでは…」と思いがちですが、そうとも言い切れません。「債務超過」であったとしても、倒産リスクが少ない場合もあります。

たとえば、創業したばかりの会社を例にとるとわかりやすいです。創業時の会社は、純資産の額が少なく、新規ビジネスや新規設備などの出費が多くなりやすいため、負債計上が膨らんで「債務超過」に陥りがちです。

しかし、ビジネスや設備費に充てる融資の返済計画が長期にわたる緩やかなもので、なおかつ、直近で「継続的な売上見込み」が立っているのであれば、負債>資産の状態は徐々に修正されていくことが考えられます。

ただし、売上の低下が長引いて手元資金が枯渇する中で、1年以内に返済するべき短期借入金が増えてくるような事態に陥れば、倒産の可能性は高まるでしょう。

いずれにしても、売上の入金は早い段階で受け取り、支払いはなるべく後ろ倒しにすると、資金ショートに陥りにくいです。覚えておきましょう。

債務超過は、入出金のサイクルが良好であれば、さほど危険視すべき状態ではないことが、お分かりいただけたのではないかと思います。続きまして、最も耳にする「赤字」の定義についても解説いたします。

「赤字」とは「支出>売上」の状態のこと

「赤字」とは、過去と現在の比較において、支出が売上を上回っている状態のことを指します。たとえば、前期(2017年4月~2018年4月)と今期(2018年4月~2019年4月)における収支比較や、2019年4月と2019年5月における収支比較といった具合です。

債務超過と同じように、赤字も必要以上に危険視する必要はない概念です。「赤字」は、過去の一時点よりも今現在の方が、相対的にマイナスになっていることを示す言葉であり、それだけで、倒産の危険性を推し量ることはできないからです。

赤字だけを取り出しておびえるのではなく、将来のキャッシュフローも見越したうえで総合的に赤字の持つ危険性を推し量っていくのがベストです。

「資金ショート寸前」なときに、すぐさま行うべき4つの対処法

今まで、「資金ショート」「債務超過」「赤字」の3つの定義についてみてきましたが、「資金ショートが最も倒産リスクに直結している状態」であるということが、お分かりいただけたのではないでしょうか。

今まで、「資金ショート」「債務超過」「赤字」の3つの定義についてみてきましたが、「資金ショートが最も倒産リスクに直結している状態」であるということが、お分かりいただけたのではないでしょうか。

続きまして、「資金ショートに陥りそうなときに、すぐさま行うべき4つの対処法」について解説していきます。自社が「資金ショート寸前」だと判断した場合は、以下4つの対処法を実行して「資金繰り改善」と「資金調達」を試みてください!優先度の高い順に記載しておりますので、1から順に実行していってください。

【資金繰り改善】「各種支払いスケジュール」の変更を依頼する

すぐさま実行していただきたいのが「各種支払いスケジュール」の変更を依頼する」という対処法です。各種支払先へのリスケ依頼は、以下の順序でひとつずつ行ってください。

- 銀行など金融機関の融資

- 税金・社会保険料

- 従業員の給与

- 外部協力会社への外注費

- オフィスの家賃

とりわけ、銀行や税務署に掛け合うときには「経営改善計画書」や「資金繰り表」を準備して、返済および支払い計画を説明し、リスケが妥当だと理解してもらうことを心がけてください。以下、3つのポイントを押さえて説明しましょう。

- 返済/支払いがむずかしくなった経緯・原因の説明

- 新しいスケジュールであれば返済/支払いできる具体的な根拠

- 返済/支払いに充当するお金の出どころ

【資金調達】もっている遊休資産を売却したり、レンタルしたりして「現金化」する

「もっている遊休資産を売却したり、レンタルしたりして『現金化』する」というのも、実行していただきたいアクションの一つです。遊休資産は、減価償却費として計上できないうえ、事業税や固定資産税の課税対象になり、経営を圧迫する要因になるからです。

社長が保有している個人資産も含めて、徹底的に洗い出して、現金化していきましょう。

【資金繰り改善】ファクタリングを利用する

「ファクタリング」も大変おすすめできる資金調達方法の一つです。ファクタリングは、先々に入金を予定している売掛債権をファクタリング事業者に売却することで売り上げを「即現金化」する資金調達方法です。当社でもファクタリングサービスを取り扱っており、2%の手数料で最短即日中に、資金調達可能です。ぜひ、お気軽にご相談ください。

【資金繰り改善】「入金が先・支払いが後」の入出金サイクルに変える

「『入金が先・支払いが後』の入出金サイクルに変える」という対処法を行うことで、資金ショートしづらい事業基盤を構築することができます。本記事でも繰り返しお伝えしてきたとおりです。具体的には、取引先からの入金は、月末締めの翌月10日にしてもらい、オフィスの賃料や、外注事業者への支払いは、月末締め翌々月30日払いにするといった具合です。

「倒産のリスクを根本からなくしたい方」は、当社までご連絡ください

いかがでしたでしょうか。債務超過や赤字よりも注意するべきなのは「資金ショート」で、「資金ショート」を回避するためには4つの対処法が有効であるということが、お分かりいただけたのではないでしょうか。

いかがでしたでしょうか。債務超過や赤字よりも注意するべきなのは「資金ショート」で、「資金ショート」を回避するためには4つの対処法が有効であるということが、お分かりいただけたのではないでしょうか。

ただし、これらの方法を滞りなく実行したとしても、必要な運転資金を十分に確保できるかは別問題です。さらに、抜本的に倒産を回避するには「収益体質」を改善しなければなりません。一時しのぎで現金調達して、資金繰りが改善したとしても、中長期的に安定した売上を確保できなければ、遅かれ早かれ、事業継続できなくなるからです。

そんなときは、赤字企業再生支援センターにお任せください。

赤字企業再生支援センターは、「潤沢な運転資金の調達」と「安定的な売上を生み出す基盤作り」の両方に、アプローチできる日本唯一の会社です。

◎潤沢な運転資金の調達

最大3000万円までの出資に対応しています。この資金は、当面の運転資金としてだけではなく、新規事業や事業拡大などの「のびしろ資金」としてもご活用いただけます。スピーディな審査で、最短即日の資金調達も可能です。

◎安定的な売上を作る基盤作り

具体的には、「マーケティング」と「経営コンサルティング」でサポートしています。マーケティングによる戦略的な集客アドバイス、新規事業の提案、経営戦略の見直しなどを包括的に実行することで、収益体質を劇的に改善します。

以下に成功事例を掲載しておりますので、是非ともチェックしてみてください!参考になる情報が盛りだくさんだと思います。

当社では、銀行融資やファクタリングなどのように「一時的な資金サポート」を行うだけの会社ではありません。「最大3000万円の資金サポートに加えて、企業や事業の成長を根底から支える経営サポートで、抜本的な倒産回避を行う事業再生会社」であると、覚えておいていただければ幸いです!

事業再生歴30年のキャリアがありますので、お客様のお力になれる自信があります。困ったことがあれば、いつでもご連絡ください。

«前へ「元銀行員が語る~資金ショート寸前で融資はできる?銀行融資の真実を告白」 | 「【最新】社会情勢から考えよう!リスケが失敗する原因と対処方法を徹底解説!」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。

関連コラム

-

融資は無理!ファクタリングもダメ!代わりにどうする?

-

今すぐ資金繰りを改善したい建設業経営者必見の情報とは

-

「資金繰りが限界…」零細企業社長が知っておきたい立て直し方法と改善策

-

【赤字でも消費税は払う?】滞納リスクと再生のポイントを徹底解説

-

厚生年金が払えない…会社社長が今すぐ取るべき緊急対策を解説

-

【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法

1年間無料コンサル

1年間無料コンサル

当社は、若くして起業したり後継者となった方々、本気で事業を立て直したいと強く想っている方々を全力でサポートします。