2020年06月10日

「コロナの影響で、事業に大打撃を受けている。このままではまずい。どうしよう…」

緊急事態宣言が解除されたとはいえ、いまなお世間の話題をさらっている新型コロナウィルス。予測不可能かつ未曾有の事態に、多くの経営者が窮地に立たされています。

皆さんも、完全終息の気配が見えないコロナの影響に、戦々恐々とされているのではないでしょうか。

そのようななか、「日本政策金融公庫」が、業績悪化した企業に対する特別融資をスタートしました。その名も「新型コロナウイルス感染症特別貸付」です。

「当初3年間は0.46%もの低金利」で、最大6000万円~ 3億円もの融資を「無担保・保証人なし」で受けられるとあって、大きな注目を集めています。

しかしこの制度、実は「気を付けるべき注意点」があることはご存知でしょうか。

丸腰のまま「困っているから、力になってほしい!」と相談にいっても、あえなく玉砕してしまう可能性があります。

ですから、本記事で取り上げるポイントをしっかり押させるようにしてください!

当社は、2020年6月某日に、コロナ特別貸付に関する「独自調査」を行いました。ほかのWebサイトには一切載っていない「有益でオリジナルな情報」が満載です!

「融資を絶対に通したい!」という方は、是非、目を通してください。お力になれる自信があります。

この記事は、このようなご要望がある方にオススメです

- 「実際のところ、審査の通過率はどれくらいなのか?」知りたい!

- 「審査の通過率をUPできる具体的な方法を知りたい」について知りたい!

- 時間がないから「スピーディかつ確実に事業資金が手に入る方法」を知りたい!

「コロナの影響で、先行きが見えず、困り果てている」という経営者さまは、是非チェックしてみてください!

融資が通らないという話題がTwitter上で沸騰!実際のところどうなのか

コロナの影響で、未曾有の事態にさらされる経営者を救う秘策として登場した「新型コロナウイルス感染症特別貸付」。最大200万円の支援金がもらえる「持続化給付金」と併せて、大きな注目を集めています。

この特別貸付、Twitter上では「審査が通らない!」ともっぱら噂になっています。代表的なツイートをご紹介しますね。

いかがでしょうか。

このようなツイートを目にすると「自分も審査に通らないのではないか」と不安になってしまいますね。

とはいえ、実際のところどうなのでしょう。この後の章で「実際の審査通過率」についてお話したいと思います。

なお、この特別貸付を巡っては、大きく2つ、注目しておきたいポイントがあります。

それが、上記で言及した「審査通過率」と「審査通過後、入金されるまでの時間」です。

一刻も早く、事業回復しなければならないといった場合、どちらも絶対に押さえておきたいポイントです。その2つについて、詳しく解説していきますね。

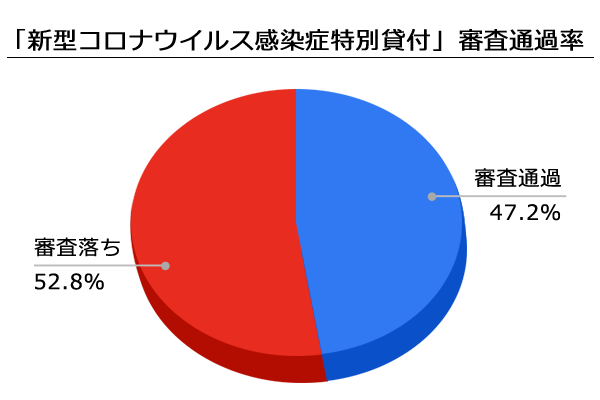

「新型コロナウイルス感染症特別貸付」の審査通過率は約47.2%!

まずは、前章で言及した「審査通過率」について。

西日本新聞が4月4日に報じたデータがあるので、そちらをもとに試算したいと思います。

報道によると、3月23日現在で日本政策金融公庫に特別貸付の申し込み件数は46,399人です。そのうち、実際に審査に通ったのはは21,915件。

というわけで、現状は多少状況が変わっているかもしれませんが、コロナ特別貸付の審査通過率は「約47.2%」前後といえそうです。

この数字を見て、あなたはどのように感じたでしょう。「思ったより通過率は悪くないのかもしれない」と感じたかもしれません。しかし、実際のところは50%を切っており、2人に1人はバッサリと審査から落とされてしまっているのが実情です。

いちじるしく審査通過率が低いわけではないが、決して高いともいえないのではないでしょうか。

審査通過後、入金されるまでにかかる時間は「最短で3ヵ月」

さて、もう一つの気になるポイントである「審査通過後、入金されるまでの時間」です。

4月時点でのツイートを見ると、こんなものがありました。

このようなツイートを見ると「面談を受ける前に廃業してしまうのでは…」という懸念が高まりますね。

この部分については、現状どうなっているのか、2020年6月現在の「最新の情報」をお伝えしたいと思います。というわけで、日本政策金融公庫の窓口に、実際に確認してみました。そのところ、現状では「最短で3ヵ月」ということでした。

ツイートでは、4月末~5月初旬に申し込んで、面談が7月中旬以降ということでしたから、面談の時点で、2か月以上かかっていたことになります。

ということは、今現在においては、以前よりも混み状態が緩和されている可能性が高いです。日本政策金融公庫の窓口の方に聞いた、ざっくりとした流れは以下の通りです。

申し込みから入金までの流れ

- 1. 申し込み(郵送のみ)

(約1カ月後)

(約1カ月後)- 2. 面談日に関する連絡

(約1カ月後)

(約1カ月後)- 3. 面談(約1時間程度)

(約1カ月後)

(約1カ月後)- 4.(審査通過の場合)送金

いずれにしても、「どんなに最速を尽くしても3ヵ月」という点については留意しておきましょう。

ただし、これから面談用の資料を集めたり、事業計画書を制作したりすることも考えれば、全体で4カ月以上は覚悟しなければならないでしょう。

ここまでの記事を通して、通過率は約47.2%で、審査が通過したとしても入金されるまでは最速3~4カ月ということが、ご理解いただけたのではないかと思います。

この記事を読んでいる経営者さまは、加えて、こんな感想を抱いたのではないでしょうか。

「3~4カ月は、是が非でも、どうにかしのぐしかないのは分かった。それで結局のところ、肝心の審査通過率は、どういう方法をとれば上がるの?」

少なくとも半分の方は、バッサリと審査に落とされているのですから、そこが一番重要なポイントですよね。次の章ではその点について、詳しく解説しますね。

「コロナ特別貸付」の審査通過率をUPさせるポイントは3つある!

コロナ特別貸付の審査通過率をUPさせるために押さえるべきポイントは、ズバリ3つあります。実は、非常にシンプルなんですね。結論からいえば、以下の通りです。

- 「事業計画書」をしっかり準備して面接練習もせよ!

- その他必要書類も、ぬかりなく準備せよ!

- 借入の滞納や、公共料金・税金・クレカなど「支払い漏れ」をなくしてから申し込もう!

1つずつ、詳しく解説していきますね。

①「事業計画書」をしっかり準備して面接練習もせよ!

まず1つ目に押さえておきたいのが「事業計画書」です。 「新型コロナウイルス感染症特別貸付の概要」を見てみましょう。それによると「ご利用いただける方」というのが、はっきりと定義されています。

ご利用いただける方

新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している方であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる方

- 1.最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少している方

- 2.業歴3ヵ月以上1年1ヵ月未満の場合等は、最近1ヵ月の売上高が次のいずれかと比較して5%以上減少している方

- (1)過去3ヵ月(最近1ヵ月を含みます)の平均売上高

- (2)令和元年12月の売上高

- (3)令和元年10月から12月の平均売上高

出典:日本政策金融公庫

太線のところを注目してください。「中長期的に業況が回復し、発展することが見込まれる方」と記されています。

これは何を意味するかというと、カンタンにいえば以下の通りです。

今後、V字回復するための事業計画書なり、経営アイデアなりをしっかり提示して、融資するに資する会社かどうかしっかり明示せよ

ですから、しっかりと「将来の展望が示されたわかりやすい事業計画書」を用意するようにしましょう!

ちなみに「申し込み書類や面接時には、事業計画書を準備してね」などという親切な文言は、どこにもありません。だから注意が必要なのです!「それはわかっているよね」という前提なのかもしれませんね。

事業計画書については「開業時に作成した事業計画書」でも参考にしてくれるようです。とはいえ、具体的な要件をしっかり盛り込んだものを、追記修正するのがベターでしょう。押さえるべきポイントは以下の4点です。

- 返済が難しくなった経緯や原因の説明

- 今後の売り上げ計画

- 返済の見込みが立つ具体的な根拠

- 返済の見込みを立てるためのアイデア・事業計画

「返済の見込みを立てるためのアイデア・事業計画」については、たとえばポスティングを行って、売上を伸ばす、リスティング広告に宣伝費を回す、経営コンサルティングを雇うなど「売上回復の目星をつけるための秘策」を複数伝えるものと考えてください。

というわけで、しっかりと「事業計画書」を用意しましょう。加えて、何度も練習し、自分の言葉で、上記の4点について説明できるようにしましょう。

そして、分からないことがあれば、日本政策金融公庫の窓口に直接電話で問い合わせながら、進めていくのが確実だと思います。

②申し込み・面談対策、その他必要書類も、ぬかりなく準備せよ!

2つ目のポイントが「その他必要書類の準備」です。

日本政策金融公庫は「『新型コロナウイルス感染症特別貸付』のお申込時にご提出いただく書類」という情報を公開しており、提出書類や、手続きの流れを記載しています。

以下の通りです。

1.2.5.については、公庫の方でフォーマットを用意しています。

「記入例」のURLをリンクしましたので、よろしければ併せてご覧ください。

法人が用意するべき書類

- 1.借入申込書

- 2.新型コロナウィルス感染症の影響による売上減少の申告書

- 3.直近2期分の確定申告書・決算書のコピー

- 4.法人の履歴事項全部証明書または登記簿謄本(原本)

- 5.ご商売の概要(お客さまの自己申告書)

- 6.代表者の運転免許証(両面)またはパスポート(顔写真のページ及び現住所等の記載のあるページ)のコピー

- 7.許認可証のコピー(飲食店などの許可・届出等が必要な事業を営んでいる方)

出典:日本政策金融公庫「『新型コロナウイルス感染症特別貸付』のお申込時にご提出いただく書類」

これらの書類については、抜かりなく準備するようにしましょう。 先ほど申しました通り、事業計画書については記載ありませんが、面談時には必ず持参して、今後の展望についてしっかり説明しましょう。

加えて、窓口の方いわく、面談時には以下の種類の準備もお願いしているそうです。これから申し込むという方は、焦らないためにも早い段階から、以下の4点も、あらかじめ準備しておきましょう!

- 帳簿

- 通帳

- 領収書

- 希望融資額の使途の根拠となるエビデンス

このあたりのことについても、窓口に相談しながら進めると、滞りなく面談当日を迎えられると思います。

③借入の滞納や、公共料金・税金・クレカなど「支払い漏れ」をなくしてから申し込もう

最後に挙げるのが「公共料金・税金・クレジットカードなどの支払い漏れをなくしてから、申し込みをしよう」という点です。

先ほど、必要書類についてご説明しましたが「ご商売の概要」という書類を見ていただくとわかる通り、「お借入れの状況」という項目が用意されています。

この項目では、どこの金融機関から、いくら借りていて、年間どれくらい返済していて、その使い道はなんなのか確認しています。

厳しい状況ではあるかと思いますが、コロナ特別貸付の審査に響く可能性がありますので、万が一、返済のリスケを依頼している融資がある場合には、速やかに返済するようにしましょう。

なお、「ご商売の概要」には、「法人の場合、代表者の方のお借入れ」との記載もなされています。

これはどういうことかといえば、会社の借り入れ状況のみならず、経営者個人の借り入れ状況もチェックしているということです。

そもそも、日本政策金融公庫の審査においては、個人の信用情報を必ず調査します。

ですから、コロナ特別貸付においても、同様の処置によって「審査を通すかどうか決める」と見込んで間違いないでしょう。

ですから、表題の通り、法人名義・個人名義ともに、返済滞納は速やかに解消するようにしましょう。

以上3点が、コロナ特別貸付で、絶対に押さえるべき「ゴールデンメソッド」です。是非、上記で挙げたポイントを押さえて、審査通過率を劇的にUPさせましょう!

なお、コロナ特別貸付には、「気をつけなければならないこと」が3点あります。この3点は非常に重要なポイントですから、こちらも是非知っておいてください!

以前、日本政策金融公庫を利用して返済が滞った経験がある人はあきらめよう

1つ目が「以前、日本政策金融公庫の融資を利用したときに、返済が滞った経験があるかどうか」という点です。

1度でも返済が滞った経験がある場合には、基本的に「融資NG」としているそうです!これは、なかなか衝撃の事実ですね。

ですから、そういった経験がおありの方は、そもそもコロナ特別貸付の融資の準備をする必要はありません。バッサリとあきらめて、別の手段を検討しましょう!

コロナの影響を受けていないのに申し込むのは、絶対にやめよう

2つ目が「コロナの影響で売上が下がったわけではないのに融資の申し込みを行うこと」です。

当たり前のことですが、これはコロナで影響を受けた方のための融資なので、NG行為とされています。

皆さんもご存じの通り、この融資は特別貸付なので、当初3年間はたったの0.46%です。すさまじい低金利ですよね。

そんなこともあって、ここぞとばかりに「いい融資をみつけた!」と考え、データの見せ方を調整して、コロナ特別貸付を申し込む人が後を絶たないのだそうです。これも、ニュースでは一切報じされていない情報ですね。

審査でそのような所業が発覚した場合のペナルティについては明らかにされていませんが、本当に融資が必要になったときに、過去の所業をチェックされて「融資NG」との決断を下される可能性もゼロとはいえないです。だからキケン行為なのです。

なんといっても、融資というものは「信用」が第一です。

当然のことですが、コロナの影響を受けていない場合には、コロナ特別貸付を申し込むのは、絶対に控えましょう。

コロナに限らず、赤字や債務超過が続いていた場合は、厳しいかもしれない

3つ目のポイントが「コロナ以前から赤字や債務超過続きの場合は、審査が厳しいかもしれない」という点です。推測になりますが、「ご利用いただける方」の条件の、下線で引いた部分を見てください。

ご利用いただける方

新型コロナウイルス感染症の影響を受け、一時的な業況悪化を来している方であって、次の1または2のいずれかに該当し、かつ中長期的に業況が回復し、発展することが見込まれる方

コロナ特別貸付が利用できる方の条件に「一時的な業況悪化を来している方」と、ハッキリ明記されています。

素直に解釈すれば「今までも赤字続きで、コロナがキッカケで倒産してしまうような会社は、コロナ特別貸付の融資を受けられない可能性がある」といえるのではないでしょうか。

というわけで、コロナ以前から業績が悪化している会社の場合には「審査通過は厳しいかもしれない」と見込んだうえで、ダメもとで当たってみましょう。

なお、融資の依頼先を、コロナ特別貸付だけに限定するのは非常に危険といわざるをえません。リスクヘッジの観点で、民間の融資にも、同時並行であたってみることを検討しましょう。

コロナ特別貸付のみに頼らず、同時並行で民間の融資も検討しよう

いかがでしたか。「どうすればいいのかわからない」といった状態では、不安で夜も眠れませんが「押さえるべきポイント」と「注意するべきポイント」が示されれば、「なんとか第一歩を踏み出せるかもしれない」と、希望の光が見えてきた方もいらっしゃるのではないでしょうか。

とにもかくにも、本記事で取り上げた3つのポイントは最低限、しっかり押さえるようにしましょう。そうすれば、融資の通過率はみちがえるほどUPするはずですよ!

その一方で、「自社には不安要素が多いな。どうしよう…」と感じた方もいるのではないでしょうか。たとえば、以下のような方々です。

- 相手を説得させる「事業計画書」を作成する自信がない

- ちゃんと帳簿をつけていないので「裏付けの説明」ができる自信がない

- 赤字や債務超過続きで、審査に通過できる自信がない

- 以前に、日本政策金融公庫で、返済を滞った経験がある

- 現在、返済を滞納している借り入れがある

そういった場合には、コロナ特別貸付のみならず、民間の融資も「同時並行で」検討するようにしてください。

困ったことがあれば「赤字企業再生支援センター」までご相談ください。

前章では「民間の融資を検討しよう」とご提案いたしましたが、実はもう一つ秘策があります。それは「出資してくれる会社を探す」ということです。

出資の場合には、原則「返済不要」ですから、借金をせずに会社を立て直すことができますから、より少ないリスクで事業再建できます。

赤字企業再生支援センターでは、「最大3000万円の出資(最短即日OK)」に加えて「安定的な売上基盤を構築するための経営コンサルティング」をセットで行っている会社です。

新型コロナウィルスの第2波・第3波が懸念されていること、自粛ムードがいつまで続くかわからない状況であることなどから、コロナ特別貸付をはじめとする「その場しのぎの資金調達」だけでは、根本的な解決につながらないと、私どもは考えています。

「安定的かつ継続的に、売上を生み出し続ける基盤作りが行いたい」「抜本的に経営体質を改善したい」といったご要望がある方、そして

「コロナが起ころうが、どんな未曾有の危機に直面しようが、カンタンには倒れない会社を作りあげたい!」

といった、熱い思いがある方は、当社までご相談ください。

私たちは、お客様の決算書ではなく「人」を見て、出資するかどうか判断いたします。まずは、一度、お気軽にお問い合わせ下さい。

以下に、成功事例を掲載しておりますので、チェックいただけますと幸いです。

«前へ「『法人税が払えない』どうなるの!? 生じる問題から対処法までを徹底解説!!」 | 「売上は立つのに、なぜ赤字?!これを見れば会計の悩みがスッキリ解消!」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。

関連コラム

-

融資は無理!ファクタリングもダメ!代わりにどうする?

-

今すぐ資金繰りを改善したい建設業経営者必見の情報とは

-

「資金繰りが限界…」零細企業社長が知っておきたい立て直し方法と改善策

-

【赤字でも消費税は払う?】滞納リスクと再生のポイントを徹底解説

-

厚生年金が払えない…会社社長が今すぐ取るべき緊急対策を解説

-

【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法

1年間無料コンサル

1年間無料コンサル

当社は、若くして起業したり後継者となった方々、本気で事業を立て直したいと強く想っている方々を全力でサポートします。