2024年09月30日

日本政策金融公庫(日本公庫)は財務省管轄の政府系金融機関で、国が100%出資している公的な金融機関です。比較的小規模な会社や個人事業主でも融資を受けやすいことから、多くの事業者が資金調達先として活用しています。

しかし、日本政策金融公庫に融資を申し込んだけど断られてしまったという方も意外と少なくありません。

今回は日本政策金融公庫の審査に落ちる原因と再審査に向けた対策法、融資が難しい場合の資金調達法について解説しています。

【要確認】日本政策金融公庫を申請をした中小企業経営者の方へ

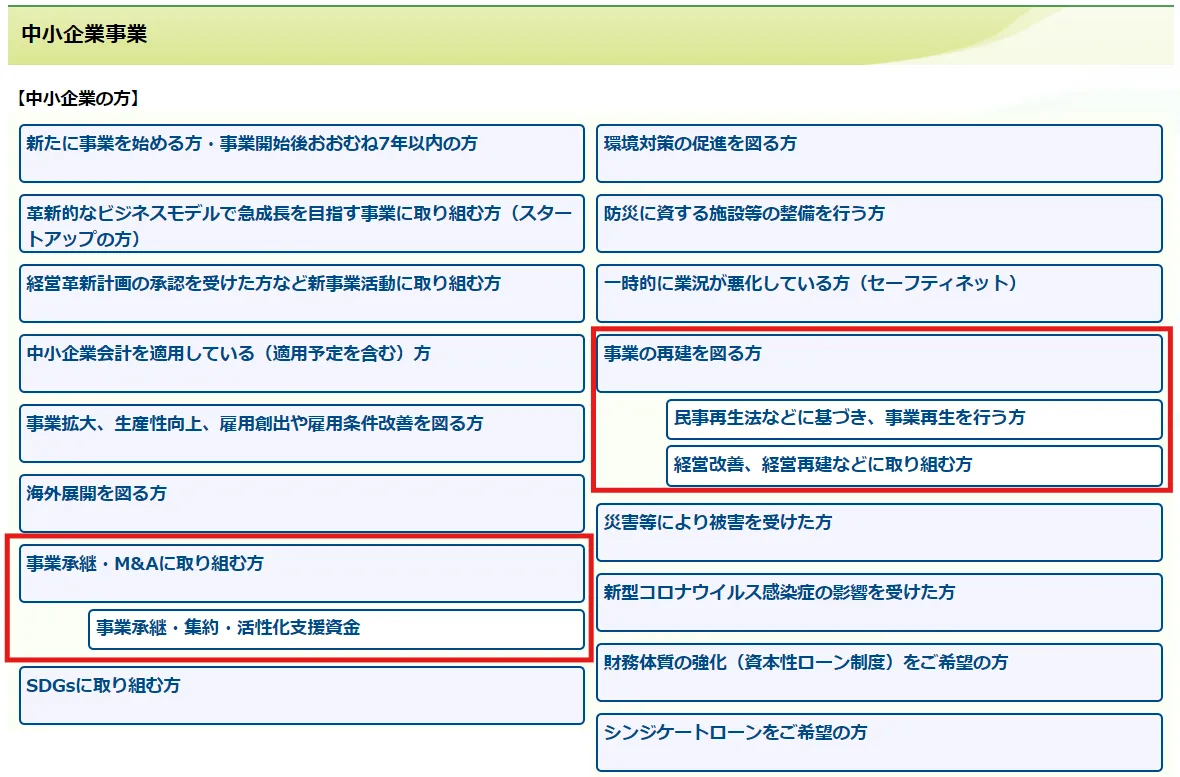

日本政策金融公庫の融資は個人事業主からの法人成り、会社立ち上げ、事業の立て直しまで、中小企業・小規模事業者のさまざまなニーズに応えられるような制度になっています。特に事業再建や事業承継を目的とした融資を探されている方にとって、日本政策金融公庫は頼りになる資金調達の存在です。

一般的に日本政策金融公庫は銀行などの融資と比べると小規模事業や事業再生目的でも審査が通りやすいと言われています。日本政策金融公庫の融資制度一覧を見てみると、「事業承継・M&Aに取り組む方」「事業の再建を図る方」向けの融資プランがあることが分かります。

しかし、当然すべての申し込みが承認されるわけではなく、審査基準に達しなければ融資が断られる可能性もあります。融資審査に通らなかった場合は、その理由を分析し再度チャレンジしてみるか他の資金調達方法を検討してみましょう。

もしすでに公庫の融資が承認されず資金調達の手段を尽くしてしまい、会社の立て直しにお困りの方は、記事後半の「資金調達に手を尽くしてしまい会社の立て直しにお困りの方へ」で具体的な対策をご紹介しています。ぜひ最後までご覧ください。

日本政策金融公庫から断られた!その理由とは

日本政策金融公庫に融資を申し込んだからといって、必ずそれが通るわけではありません。特に、事業再生や事業承継を目的とした申請の場合、融資の審査はより厳格になることも考えられます。

日本政策金融公庫に融資を申し込んだからといって、必ずそれが通るわけではありません。特に、事業再生や事業承継を目的とした申請の場合、融資の審査はより厳格になることも考えられます。

ここからは日本政策金融公庫の審査基準と融資が断られるよくありがちな理由について詳しく解説します。なぜ融資が断られたのか?その背景をしっかり理解し、次のステップへ進むための参考になれば幸いです。

日本政策金融公庫の審査基準

日本政策金融公庫の融資審査は、中小企業や小規模事業者の支援に特化しているため、民間の金融機関と比較すると柔軟性があると言われています。それでも融資を受けるためには一定の基準を満たさなければならず、決して「日本政策金融公庫の融資審査は甘い」とは言えないでしょう。

審査では、申請者の経営状況、事業計画、自己資金の割合(起業時)、信用情報などが総合的に評価されます。

たとえば「事業再生・企業再建支援資金」の詳細を見てみると、対象者は以下のように定められています。

- 相応の債務返還能力が認められる、かつ適切な企業再建計画が策定されている

- 融資後も日本公庫が継続的に企業再建に関する経営指導を行う

- 認定支援機関による経営改善計画策定支援事業を利用して経営改善に取り組んでいる(または経営改善計画を策定し認定支援機関による指導を受け、関係金融機関と合意している)

つまり、日本政策金融公庫で融資を受けるには、上記の審査基準に加えて企業再建に向けて現実的な計画を立て、具体的な行動を継続して行う必要があります。

融資が断られる5つの原因

日本政策金融公庫からの融資が断られる原因には、いくつかの要因が考えられます。多くの場合ひとつの問題のみがネックになっているというよりは、複数の要因が絡んでいる傾向にあります。

ここからは日本政策金融公庫から融資が断られる代表的な5つの原因について詳しく解説していきます。

経営状況が悪い

経営状況が悪い場合、それが融資を断られる主要な原因となりえます。特に事業が赤字であったり、過去の決算書で継続的な損失が見られたりする場合、金融機関は返済能力に疑問を持ってしまいます。

経営状況が悪い場合、それが融資を断られる主要な原因となりえます。特に事業が赤字であったり、過去の決算書で継続的な損失が見られたりする場合、金融機関は返済能力に疑問を持ってしまいます。

利益が出ていない企業に対して融資を行うのは債権者にとっては非常にリスクが高いため、当然審査も厳しくなります。日本政策金融公庫は中小企業の支援を目的としていますが、それはあくまで返済の可能性があることが前提です。

そのため、まずは経営状況を見直し、できる限りでキャッシュフローを改善することが融資を得るための第一歩となります。

自己資金が不足している

自己資金の有無も審査において重要なポイントです。金融機関は希望する融資金額に対して自己資金が少なすぎる企業=リスクが高い企業と判断してしまいます。

自己資金は、企業が自力で運営を続けるための基本的な資金であり、融資を受ける際には少なくとも事業資金の一部を自社で確保していることが望まれます。特に自己資金の割合が重視されるのは創業融資ですが、事業再生融資であっても自己資金が著しく不足している場合、事業の健全性や経営者の計画性に対する信頼が揺らぎ、結果として融資が断られることも少なくありません。

どうしても自己資金の確保が難しい場合には、他の資金調達手段を並行して考える必要があります。

信用情報がブラック

信用情報は融資の審査において非常に重要な要素です。これは会社の信用情報だけでなく、経営者個人の信用情報も含まれます。

- 返済の遅延

- 債務整理

- 金融機関の融資審査に複数回落ちている

過去に上記のような履歴があると、金融機関はその企業や経営者に対する信頼度を低く見積もるため融資が断られることも多いです。

なお、信用情報は問題が解決してからもしばらくは信用協会から金融機関に対して情報が共有されます。期間は信用協会の種類によって異なりますが、おおよそ5年ほど必要と考えて問題ないでしょう。

日本政策金融公庫も例外ではなく、信用情報がブラックリストに載っている場合は審査が通りにくくなり、信用リスクに応じて担保が必要だったり金利が変動したりすることもあります。

事前に自分や会社の信用情報を確認し、必要に応じて修正や改善策を講じましょう。

借り入れの返済や税金の支払いの滞納

既に借り入れがある場合、その返済が滞っていると新たな融資の審査には大きなマイナスとなります。さらに、税金の支払いの滞納も審査に悪影響を与えます。

税金の未納は会社の財務管理能力に疑念を抱かせる要因となるため、融資を受ける前にこれらの問題を解消しておく必要があります。

税金や既存の借り入れ返済を怠ることは、会社の信用に直結するため、こうした点が原因で融資が断られることがないよう、あらかじめ支払い漏れがないか確認しておきましょう。

事業計画がしっかり構築されていない

融資の審査において事業計画は非常に重要です。日本政策金融公庫も、事業計画の内容を重視しており、しっかりとした計画がない場合は融資が断られる可能性が高いです。

事業計画とは企業の売上予測やコスト見積もり、成長戦略などを具体的に示すものです。とりわけ融資を受ける際には将来の事業安定性やキャッシュフローが安定しているかどうかが審査の鍵となります。

具体的かつ実現可能な計画があれば企業に対する信頼が得られ審査に通りやすくなります。事業計画は金融機関に見せるだけでなく自社の経営方針の策定にも影響するものなので、細部まできっちりと作成しましょう。

融資が厳しいと言われた時にするべきこと

日本政策金融公庫からの融資審査が厳しいと感じた場合、あるいは実際に断られてしまった場合でも、すぐに諦める必要はありません。

多くのケースでは経営状況や事業計画の改善の余地があるため、まずは自社の現状を冷静に見直し、特に融資が断られた原因を特定することが重要です。

経営の健全性や自己資金の確保、事業計画の再構築など、改善すべきポイントを明確にし、適切な対策を講じて再度審査に挑む準備を行いましょう。ここからは融資審査に落ちた要因ごとに、具体的な改善方法や対処法について詳しく解説します。

1.経営の見直しと資金調達の改善方法

日本政策金融公庫から融資を断られた場合、その背景には経営の改善が必要な課題が潜んでいることが多いです。経営状況を見直し具体的な対策を講じることで、再審査が通りやすくなることがあります。こちらでは、経営課題の把握や健全な事業計画書の作成、資金調達の状況確認を通じて、融資審査での評価を改善するための具体的な方法を解説します。

経営課題の把握と解消

融資が断られる原因は経営状況の悪化や事業計画の不備など多岐にわたります。先ほどご紹介した5つの要因をチェックして、経営状態・支払い状況・事業計画など、まずは自社の経営課題をしっかりと把握することが重要です。

経営課題を明確にすればで、どの部分に問題があるかを理解し、具体的な解決策を立てることができます。たとえば売上が不安定であれば、収益構造の見直しやコスト削減の対策が有効です。

健全な経営を目指すための事業計画書を作成する

融資を受けるためにはしっかりとした経営基盤があることが求められます。健全な経営を目指すためには、具体的で現実的な事業計画書を作成することが不可欠であり、現在の経営状況や今後の事業展開、収益モデルなどがしっかりと反映されている必要があります。

融資を受けるためにはしっかりとした経営基盤があることが求められます。健全な経営を目指すためには、具体的で現実的な事業計画書を作成することが不可欠であり、現在の経営状況や今後の事業展開、収益モデルなどがしっかりと反映されている必要があります。

また、事業計画書を作成する際には、経営課題の把握と解決策を明確にし、融資を受けることでどのように改善されるのかを示すことが重要です。最初の融資審査で事業計画に問題があった場合、以下のポイントを意識して再作成してみることをおすすめします。

- 会社として利益が出るか

- 返済計画が現実的か

- 月ごとのキャッシュフローよりも返済額が少ないか

- 計画内の売上高が実現可能か

- 現実離れした理想になっていないか

- 市場分析、競合分析を行っているか

綿密な事業計画を策定することで、日本政策金融公庫に対して経営に関する姿勢や企業としての真剣度をアピールできます。

現在の資金調達状況もあわせて確認

経営を見直す際には、現在の資金調達状況の確認も不可欠です。自己資金や他の借り入れ状況を把握し、キャッシュフローが返済額を上回らないよう調整しましょう。

前述した融資が断られる原因の一つに自己資金不足がありますが、適切な資金計画を立てることで自己資金の強化が可能です。また、既存の借り入れが多すぎる場合や返済が滞っている場合、それが新たな融資審査に影響を与えることがあります。

必要であれば金融機関にリスケジュールをしてもらうなど、資金調達の全体像を把握し必要な改善を行うことが、審査通過への一歩となります。

2.公共料金や税金滞納がある場合の対策

日本政策金融公庫から融資を受ける際、公共料金や税金の滞納があると審査に大きく影響を及ぼすことがあります。これらの支払い状況は、企業や経営者の信用に直結しており、返済能力に対する疑念を招く可能性があります。

こちらでは滞納が融資審査に与える影響や、財務状況を改善し、信用を回復するための具体的な対策を紹介します 。

税金や返済を滞納しているとどうなるか?

税金や借入金の返済が滞ると企業や経営者の信用情報に悪影響を及ぼします。金融機関は融資を審査する際に返済能力の有無を重要視しますが、滞納があると「返済能力が低い」と判断され融資が断られやすくなります。また、税金の滞納は税務署からの厳しい取り立てや差し押さえが発生する可能性もあるため、財務状況がさらに悪化するリスクがあります。

したがって、現在の支払いや返済状況を正確に把握し、滞納がある場合は早急に対処することが重要です。特に税金や公共料金の滞納は優先的に解消し、今後同じ問題が発生しないよう、適切な対応を行う必要があります。

財務状況の改善方法

税金や返済の滞納が発生している場合、まずは現状の財務状況を正確に確認することが重要です。資金繰りがうまくいっていない場合、資金計画を見直し、支出の削減や収益の増加策を検討する必要があります。

特に、税金の支払いは法的な義務であり滞納が続くと事業に重大な影響を与えるため、優先的に対処しましょう。

また、滞納の原因が資金不足である場合は資金調達方法を再検討し、早めに支払いサイトについて相談しましょう。

信用回復のための行動計画を立案する

税金や借入金の返済を滞納すると信用情報に傷がつき、いわゆる「ブラックリスト」に載ることがあります。

この状況になると金融機関からの融資審査に通りにくくなり、事業資金の調達がさらに困難になります。信用を回復するためにはまず滞納している支払いを優先的に完済し、遅延なく返済を進めることが不可欠です。

また、今後は税金や借入金の支払いに遅れが出ないよう、優先順位を立てて支払いを行いましょう。

「返済が難しくなるかも」と思ったら金融機関や行政と早期に相談することで、返済条件の見直しや支払いスケジュールの調整が可能になる場合もあります。

3.資金繰りが厳しい時の実質的な対策

資金繰りが厳しい状況に直面した際には迅速かつ実質的な対策を講じることが求められます。特に事業再生や事業承継向けの融資制度が充実している日本政策金融公庫から融資が断られた場合、かなり資金繰りが切迫している状況といえるため、他の資金調達手段を検討し事業のキャッシュフローを安定させることが重要です。

こちらでは、ファクタリングやリスケジュールといった代替手段に加え、売上高を向上させるための具体的な方法について解説します。これらの施策を適切に活用して資金繰りを改善し、事業を継続するための対策を立てましょう。

資金繰りを改善する方法については以下の記事でも詳しくご紹介しています。

<関連記事>

ファクタリングを検討する

ファクタリングとは企業が保有する売掛金または受け取り手形を専門のファクタリング会社に売却して資金調達する方法です。

ファクタリングは一般的な融資とは異なり売掛金を担保とするため、信用力が不足している企業でも利用できることが多いです。また、売掛金の買い取りということで、融資と違って債務が増えないのも大きなメリットです。

特に日本政策金融公庫からの融資を断られた経営者にとっては、有効な資金調達手段のひとつと言えるでしょう。ファクタリングを活用することで、即時に資金を確保でき、資金繰りの問題を一時的に解消できます。

ただし、ファクタリングの利用時には以下の点に注意が必要です。

- 手数料が発生する

- 3社間ファクタリングの場合は取引先にも通知される

- 債権譲渡禁止の契約を結んでいた場合利用できない

- 保証型ファクタリングは現金化まで日数がかかる

リスケジュールをする

リスケジュールとは、借入金の返済スケジュールを金融機関と協議して返済期限の延長や一時的な返済猶予を得る手法です。この方法を用いることで、資金繰りの余裕を一時的に確保し、急激な返済負担を軽減することが可能です。

しかし、リスケジュールは返済額そのものが免除されるわけではなく、単に返済タイミングが遅れるだけです。金融機関によってリスケジュールの期間は変わりますが、一般的には6か月から1年くらいが多いです。したがって、長期的な資金難の対策にはならない点にも注意が必要です。

リスケジュールはあくまで一時的な措置であり、将来的なキャッシュフローの改善や、持続可能な事業計画の立て直しが不可欠です。また、金融機関との交渉には慎重さが求められ、リスケジュール後の返済能力を見込んだ計画の提示が重要です。

売上高を上げる

シンプルですが資金繰りを改善するための根本的な対策として、売上高の向上は非常に有効な手段です。しかし、持続的なキャッシュフローを確保するためには単に一時的な売上を増やすだけではなく戦略的な事業計画の見直しが求められます。

具体的には販売チャネルの拡充やマーケティング施策の強化、新商品・サービスの開発などが挙げられます。また、事業の規模やリソースに応じて効率的な業務運営やコスト削減も同時に進めることが重要です。

必要に応じて事業再生の専門家に相談し、事業の再構築や資金調達のアドバイスを受けることもひとつの方法と言えます。専門家の支援を得ることで、売上向上の計画を現実的かつ効果的に実行し、資金繰り改善へと繋げることができます。

資金調達に手を尽くしてしまい会社の立て直しにお困りの方へ

日本政策金融公庫だけでなく他の方法でも資金調達が難しく、すでに打てる手をすべて試しても資金繰りが限界に達している経営者も少なくありません。

このような状況では自己判断での解決が難しくなり、事業がさらに悪化する可能性もあります。

しかし、そこで諦めるのではなく、事業再生の専門家に相談することで新たな道が開けることがあります。

専門家は企業の財務状況を客観的に分析し、再建計画を策定するサポートを行ってくれます。

また、金融機関との交渉や、資金繰りの改善に向けた具体的な提案も得られるため、ご自身だけで悩むよりもはるかに効果的な解決策が見つかることも少なくありません。

厳しい状況だからこそ、適切な専門家の力を借りつつ事業の再生に向けた第一歩を踏み出してみてはいかがでしょうか。

公庫からの融資に関するご相談は東京事業再生コンサルティングセンターにお任せください!

事業再生でお悩みなら、日本政策金融公庫から融資を断られてしまったら、東京事業再生コンサルティングセンターにご相談ください。弊社は30年間にわたり50社以上の事業再生に携わってきました。

事業再生でお悩みなら、日本政策金融公庫から融資を断られてしまったら、東京事業再生コンサルティングセンターにご相談ください。弊社は30年間にわたり50社以上の事業再生に携わってきました。

現役の経営者、元銀行員など強力なスタッフが在籍し、資金面での支援も含めて優良黒字企業へのV字回復をサポートしていきます。本気で再生していただきたいから、大切な時期に負担を増やしていただきたくないため、初回1年間は無料でコンサルいたします。

まずは経営のお悩みを、私たちにお聞かせください。

«前へ「銀行からの融資を断られる会社の特徴とするべき対策」 | 「保証協会から融資を断られたら?審査通過のための攻略法」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。

関連コラム

-

融資は無理!ファクタリングもダメ!代わりにどうする?

-

今すぐ資金繰りを改善したい建設業経営者必見の情報とは

-

「資金繰りが限界…」零細企業社長が知っておきたい立て直し方法と改善策

-

【赤字でも消費税は払う?】滞納リスクと再生のポイントを徹底解説

-

厚生年金が払えない…会社社長が今すぐ取るべき緊急対策を解説

-

【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法

1年間無料コンサル

1年間無料コンサル

当社は、若くして起業したり後継者となった方々、本気で事業を立て直したいと強く想っている方々を全力でサポートします。