2024年01月31日

事業を続けていく上で資金繰りは非常に重要です。資金繰りが悪化すれば最悪の場合倒産ということにもなりかねません。

この記事では資金繰りがショートする原因や対処法を事例も交えてご紹介します。資金繰りを改善し、最悪の事態を回避しましょう。

資金繰りのショートとは?

資金繰りがショートするという言い回しをよく耳にします。手持ちの資金が不足し、設備購入費や商品・材料の仕入れ費用、人件費、公共料金の支払いなどが滞る状態のことをショートと言います。資金繰りがショートした状態に陥ってしまうと事業の運転資金がなくなり倒産する可能性が非常に高くなります。

資金繰りがショートするという言い回しをよく耳にします。手持ちの資金が不足し、設備購入費や商品・材料の仕入れ費用、人件費、公共料金の支払いなどが滞る状態のことをショートと言います。資金繰りがショートした状態に陥ってしまうと事業の運転資金がなくなり倒産する可能性が非常に高くなります。

赤字との違いについて

よく似た言葉として赤字があります。赤字とは売上利益がマイナスの状態、つまり売上金額から経費や原価を差し引いたときに損失が発生する状態です。資金に余裕があれば、直ちに支払いが滞ったり倒産したりすることはありません。ただし、赤字が続くと資金がショートするリスクが高くなります。

債務超過との違いについて

債務超過とは会社が抱える負債の総額(返済が必要な借金の合計額)が資産の総額(現金や不動産、設備機械など会社が保有する資産の合計額)を超過した状態です。こちらも事業がうまく回っていればいいのですが、負債額が大きくなると資金がショートして倒産につながるリスクが高くなります。

資金繰りがショートすると会社はどうなるのか?

資金繰りがショートしているという状態は、支払うべき費用が支払えない状態にあるということに他なりません。そのままにしておくと遅かれ早かれ倒産につながるため、かなり危険な状況です。

赤字や債務超過に陥ると資金がショートするリスクが高くなりますが、たとえ黒字でも設備投資や仕入れコストがかさむなどして資金繰りが悪化し、支払いができなくなり倒産するケースもあるため油断はできません。

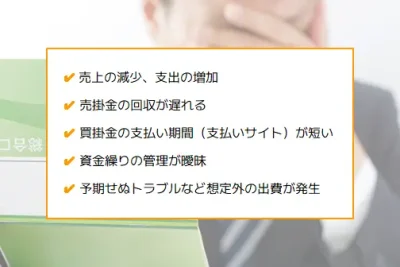

資金繰りがショートする主な原因

資金繰りのショートがどのような状態であるのかはご理解いただけたかと思います。ここからは資金繰りがショートする主な原因を5つ見ていきましょう。以下に当てはまる場合は早急な対策が必要です。

資金繰りのショートがどのような状態であるのかはご理解いただけたかと思います。ここからは資金繰りがショートする主な原因を5つ見ていきましょう。以下に当てはまる場合は早急な対策が必要です。

売上の減少、支出の増加

売上、つまり会社に入って来る現金が減れば当然資金繰りは厳しくなります。商品やサービスの品質が低下した、シェアを競合他社に奪われた、景気が悪化した、取引先や顧客の財政状況が悪化したなど、要因はさまざまですが、いずれにせよ売上を拡大させる対策をとることが急務です。

また、売上が十分にあっても支出が増えると資金ショートに陥ってしまいます。原材料費の価格高騰による仕入費の増加、採用増強による人件費の上昇、大掛かりな設備投資などによって支出が増えても売上が上がらなければ資金がショートしてしまいます。

売掛金の回収が遅れる

売掛金とは商品やサービスを提供した後に未回収状態となっている代金のことを指します。特にBtoBの場合は商品やサービスを提供したら請求書を発行し、翌月末などに支払いを受ける売掛(後払い)商売が一般的です。

しかし、取引先の経営が悪化した、倒産したなどの理由で売掛金が回収できない場合もあります。売掛金を回収できないまま一定の年数が経過すると時効が成立して回収不能となってしまうため、迅速に回収することが重要です。

買掛金の支払い期間(支払いサイト)が短い

買掛金とは商品や材料を仕入れた後、あるいはサービスを受けた後に未払い状態となっている代金のことです。仕入先にとっては売掛金となります。

上記のとおりBtoBでは掛け払いが一般的になっています。都度代金を支払うよりも業務的負担が軽くなるというのが大きなメリットですが、支払いサイト(支払日までの期日)には要注意です。たとえば売掛金より買掛金の支払いサイトが短いと、売掛金の入金よりも先に買掛金を支払わなければならないため、資金繰りが厳しくなる可能性があります。

売掛金と買掛金の回収サイクルを調整して資金ショートを防ぎましょう。支払い期限を変更してもらうためには取引先と事前に交渉する必要があります。

資金繰りの管理が曖昧

日々の業務が忙しいと、どうしても資金管理にまで目が行き届かないこともあります。直近の売上や利益ばかりのみを見て支払状況が把握できていないという経営者の方も少なくありません。しかし、資金管理ができていないと知らず知らずのうちに収支のバランスが崩れて資金不足に陥ってしまうリスクが高くなります。

経営状況が良い・悪いに関わらず、資金管理が適正にできていなかったがために資金ショートしてしまった事例は非常に多いです。

予期せぬトラブルなど想定外の出費が発生

上記以外にも突発的な要因で資金繰りが急速に悪化してショートしてしまうこともあり得ます。たとえば新型コロナウイルスなどの感染症の拡大、地震や洪水などの災害、設備の故障、取引先の倒産、取引先や顧客からの訴訟、損害賠償の支払いなど、挙げればきりがありません。

不可抗力であっても資金ショートすれば倒産につながります。日頃から不測の事態に備えましょう。

緊急度別!資金ショートを回避するためにできること

資金繰りのショートを防ぐためには損失を最小限に抑えて、かつ早期に資金を確保することが重要です。ここからは緊急度別に資金ショートを回避するための方法をご紹介します。

緊急度

| 高 | 中 |

|---|---|

緊急度(高)資金ショートを防ぐためにいますぐできる選択

まずは資金ショート待ったなしの状態の経営者様向けに、今すぐ考えるべきことやとるべき対策について見ていきましょう。

現状把握を詳細に行う

まずはとにかく正確に現状を把握しましょう。割れたバケツと同じで資金を確保したとしても、支出が多ければどんどんお金が減ってしまいます。

手元にある資金額と出入金の予定日、金額をしっかりと確認してください。また、1日単位という短いスパンでお金の出入りを見てみましょう。収支を把握・管理することで具体的な対処方法について検討ができ、資金確保につなげることができます。

資金を確保するために融資を受ける

資金ショートのおそれがある場合はまず金融機関に相談しましょう。融資は一般的な資金調達法ですが、利用するためには条件や注意点がいくつかあります。

資金が不足した理由が明確である、返済の見通しが立っていて返済計画や再生計画が説明できる状態であれば、審査に通る可能性が高まります。ただし、借り入れまでには申し込みから面談、審査、契約手続き、入金という多くのフェーズがあり、少なくとも数週間はかかりますので、計画性を持って進めることが大切です。

会社、個人の資産を売却する

借り入れを受けると同時に、会社や経営者個人の資産で売却できるものがあるかどうかを検討してみましょう。資産には土地や建物などの不動産や設備、権利などの「固定資産」、現金や商品などの出入りが多い「流動資産」、支出後に大きな利益を生む可能性がある「繰延資産」がありますが、特に固定資産を売却すれば大きな売却利益が得られ、資金繰りが改善できる可能性があります。

一方で繰延資産を売却してしまうと将来的に得られるはずの利益が得られなくなってしまい、かえって資金繰りを悪化させるおそれもあるため、どの資産を売却するのかという見極めが非常に重要です。

税金や社会保険などの支払い時期の調整を行う

資金がショートしている状況下では、経営者やそのご家族の税金や保険料、あるいは公共料金などの支払いも厳しくなっているかと思います。税務署や市区町村役場、社会保険事務所などに申請をすることで、税金や健康保険料、社会保険料などの支払いを一定期間猶予・免除してもらうことも可能です。

これらの支払いを延長すれば生活が多少なりとも楽になり、会社からの支出を遅らせることでも資金確保につながります。

手形割引、ファクタリングサービスを利用する

取引先と手形取引をしている場合は手形割引を利用するという方法もあります。手形取引とは、売り手側が現金の代わりに受取手形を受け取り、期日になるとその手形分の額を現金化するという取引方法です。基本的に手形は期日を超えるまで現金化することができません。しかし、手形を第三者に譲渡する手形割引を使えば、すぐに現金化することが可能です。

売掛金が入金される予定がある場合はファクタリングという方法があります。前述のとおり掛け払いの場合は商品やサービスを提供してから支払いまでに期間が空き、その間は売り手側に売掛債権が生じている状態です。この売掛債権をファクタリング会社に売却することで、売掛金を前倒しで得ることができるのです。

手形割引の場合は期日までに現金が支払われないと金融機関に企業情報が共有されてしまうため、信用を失うおそれがあります。しかし、ファクタリングの場合はあくまで当事者間の売掛債権を譲渡するため、そこまで影響は強くありません。

しかし、ファクタリングは手数料が高いのが少し難点といえます。

投資家やベンチャーキャピタルから出資を受ける

上記以外にも投資家やベンチャーキャピタルから資金を調達するという方法もあります。出資を受けた現金は基本的に返済が不要なため、債務超過に陥るリスクが少ないのがメリットです。ただし、投資家やベンチャーキャピタルが経営に介入する可能性があり、経営者の影響力が弱まる、自由な経営がしにくくなるなどのデメリットもあります。ただし、資金がショートして倒産するよりはまだマシです。

緊急度(中)資金ショートを不安に感じている際にやること

ここからは資金ショートの状態には陥っていないものの、資金繰りが悪化していて経営が苦しいと感じられている方のための対策についてご紹介します。

資金繰り表を作成しキャッシュフローの詳細まで把握する

やはり重要なのは資金管理です。資金繰り表を作成して普段から入出金の予定をしっかりと確認しておきましょう。たとえば手元資金の残高、売掛金の金額とそれらの入金予定、経費の支払い額と時期をしっかりと把握しておけば、事前にしっかりと対策ができるようになります。債権管理を行い、期限を過ぎた未入金がないか?を確認し、仮に未入金がある場合は回収担当者や対応方針を予め決めておくことで、回収漏れを防ぐことが可能です。

不要な在庫はないか?固定費、変動費の見直し

特に資金繰りを悪化させる要因として在庫が挙げられます。在庫を保有している限り、保管料や管理するための人件費がかかり続けることになります。在庫商品の劣化や破損、需要低迷などによる不良在庫化は、そのまま損失(棚卸資産評価額損)に直結するため注意が必要です。

その他、賃料や人件費、光熱費などの固定費、原材料費や運送費などの変動費がかかりすぎていないか、全体的に見直しましょう。

不採算事業、部門の見直し

赤字を出し続けている不採算事業が足を引っ張っていて資金繰りが悪化している場合は、その事業を立て直すか撤退するかを検討しましょう。場合によっては不採算事業を止めて採算がとれる事業にすべてのリソースを割く、「選択と集中」が重要です。

ただし、不採算事業であっても、その部門が存在することで材料や商品の仕入れが安く抑えられる、スムーズな物流が成り立っているなど残すメリットがあるのであれば、立て直しを考えたほうがいい場合もあります。

遊休資産の見直し

遊休資産とは事業に使うために取得したものの、事業変更などの理由で使っていない資産のことを指します。土地、建物、工場、倉庫、車両、機械設備、ソフトウェアなどが遊休資産になっている場合は、利益を産まないばかりが管理費や固定資産税などの経費がかかります。

遊休資産は売却するか廃棄するなどして、無駄なコストを削りましょう。特に売却すれば売却益が得られる可能性もあり、一石二鳥です。

苦悩からの再起!資金ショート寸前から返り咲いた事例

資金が悪化してからでも立て直しは可能なので、諦めないことが大切です。ここからは実際に弊社がサポートさせていただいて、資金ショート寸前から業績を回復した事例を2つご紹介します。

倒産寸前のピンチから脱却!課題を早期発見し対策

ビルメンテナンスを手掛けるA社。売上自体はあったものの、利益が上がっていない状況でした。経営者であるB社長は取引先を引き継ぐ形で独立されたのですが、実はその会社の売掛債権を使って前の経営者がファクタリングを利用していたことが発覚し、B社長は回収に負われるだけで利益が全然ない状態だったのです。別の会社も経営されており、そちらの会社も売上が下がって自宅を担保に借金するといった状況にまで追い詰められました。

ビルメンテナンスを手掛けるA社。売上自体はあったものの、利益が上がっていない状況でした。経営者であるB社長は取引先を引き継ぐ形で独立されたのですが、実はその会社の売掛債権を使って前の経営者がファクタリングを利用していたことが発覚し、B社長は回収に負われるだけで利益が全然ない状態だったのです。別の会社も経営されており、そちらの会社も売上が下がって自宅を担保に借金するといった状況にまで追い詰められました。

弊社がサポートさせていただき、債務や支払いを遅らせることに集中し、債権者にリスケや減額の交渉を行いました。B社長は人柄が良く売上が作れる才覚があるため、毎月の支出が軽減されることで、徐々に資金繰りが改善されたのです。

今ではお金の支払いから開放され、事業にも集中することができていて、順調に業績が回復しています。「スピード感があり、仕事の速さに助けられました」というお言葉を頂戴しました。

資金繰りが悪化。出資と仕入れ改善で立ち直りをした事例

ハイブランドのセレクトショップを運営するC社。事業を拡大するにあたって新しい商品を大量に輸入しましたが、仕入れ資金が逼迫して資金繰りが悪化。銀行の融資が受けづらい業界であり資金調達も難航していた状況でした。

ハイブランドのセレクトショップを運営するC社。事業を拡大するにあたって新しい商品を大量に輸入しましたが、仕入れ資金が逼迫して資金繰りが悪化。銀行の融資が受けづらい業界であり資金調達も難航していた状況でした。

経営者であるD社長からご相談をいただき、仕入れによって出た損失の補填と経営再建費用として弊社から1,500万円を出し、同時にキャッシュフローの改善にも着手しました。仕入れに問題があるのは明確であったため、D社長は弊社で調達された現金を持参して海外の仕入先に訪問。再度金額交渉を行い、仕入額のディスカウントに成功しました。仕入れの方式も変え、店舗で極力在庫を持たないように改善。輸送方法についても見直しを行い、仕入れにかかるコストの大幅な削減に成功しました。

現在では店舗のキャッシュフローも完全に改善され、仕入れや店舗運営に関する新しいノウハウも構築し、他のブランドにも横展開されていて順調そのもの。弊社にご相談いただいた当初は資金ショート寸前の状態でしたが、見事に事業拡大に成功されています。

まとめ

売上を上げることは得意でも会計や財務が苦手で赤字に苦しまれている経営者様は非常に多いです。支払いのために金策に追われ、肝心の事業に集中できないことほど苦しいことはありません。

資金繰りで困られているのであれば、資金ショート寸前で窮地に立たされているのであれば、東京事業再生コンサルティングセンターにご相談ください。上記でご紹介したように、弊社ではさまざまな中小企業様をサポートさせていただき、優良黒字企業へのV字回復を実現してきました。

弊社が考える資金繰り改善のポイントや改善までの流れについてはこちらのページでご説明しておりますので、ぜひこちらもお読みください。

«前へ「借金だらけの会社を立て直すために重要なたった一つの考え方とは」 | 「社員の給料を下げるには?経営者の本音にお応えします」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。