2024年07月31日

ゼロゼロ融資は新型コロナ禍で多くの企業を支えた融資制度である一方で、物価高や円安などの諸問題の影響を受け、返済問題が深刻化しています。

特に返済能力が不十分な企業にとっては、適切な返済計画の立案や早期の対策が必須です。本記事では、ゼロゼロ融資の現状や返済計画の重要性について詳しく解説いたします。ゼロゼロ融資についてお悩みの方、これから返済が始まる方はぜひ最後までご覧ください。

ゼロゼロ融資とは?

ゼロゼロ融資とは各金融機関が提供していた無担保・無利子(所定の年数)の融資制度の総称です。新型コロナウイルスのパンデミックによって、急激に売上が落ち込んだ中小企業にとって、ゼロゼロ融資は一筋の光とも言える存在でした。

しかし、その反面コロナ禍が長引き融資の返済が迫ってくると、次々と問題が浮上してきました。こちらでは、ゼロゼロ融資がどのような仕組みなのか、何が問題点なのかについて詳しく解説します。

ゼロゼロ融資の基本的な仕組み

ゼロゼロ融資は、新型コロナウイルス感染症の感染拡大の影響で経営が困難になった中小企業を支援するために導入されました。コロナ禍で多くの企業が売上の急減に直面し、資金繰りに苦しむ状況が続いていました。そこで迅速かつ柔軟な資金供給が求められ、ゼロゼロ融資が誕生したのです。

2020年3月から日本政策金融公庫や商工組合中央金庫等の政府系金融機関が受付を始め、同年5月からは民間の金融機関でも利用できるようになりました。

ゼロゼロ融資は通常の融資とは異なり、無担保・無利子(所定の年数)という大きな特徴があります。通常、企業が融資を受ける際には担保が必要であり、一定の利息も発生しますがゼロゼロ融資ではこれらの負担が大幅に軽減され、資金調達のハードルが大幅に低くなりました。このため、多くの中小企業がこの制度を利用して、経営の危機を乗り越えることができました。

ゼロゼロ融資の対象企業と条件

ゼロゼロ融資の対象は、新型コロナウイルスの影響で売上が大幅に減少した中小企業でした。日本政策金融公庫の場合、具体的には売上が前年同月比で一定割合以上減少した企業や、経済活動の制限により経営が厳しくなった企業を対象としていました。また、特定の業種に属する企業も対象となっています。

たとえば、売上が前年同月比で5〜20%以上減少した企業や、観光業、飲食業など特定の業種などが挙げられます。また、資金使途についても柔軟に対応され、運転資金や設備投資、借入金の返済など、幅広い用途で利用することができる制度です。

申請手続きも簡素化されており、必要な書類や手続きが最小限に抑えられていて、多くの中小企業が迅速に資金を確保することが可能となっています。

返済に関しても、返済期間や返済方法が柔軟に設定されており、企業の状況に応じて無理のない返済計画を立てることが可能です。

多くの企業がゼロゼロ融資を活用して経営の安定を図りながら、計画的に返済を進めることができたという成果が上がっています。

民間金融機関では2021年3月、政府系金融機関では2022年9月にゼロゼロ融資の新規受付が終了しています。現在でも日本政策金融公庫などで新型コロナウイルス感染症特別貸付が行われていますが、金利は基準利率が適用されており、令和6年7月1日からの申し込み受付分からは融資後3年間の利率引き下げも廃止されています。

ゼロゼロ融資の何が問題なのか?

ゼロゼロ融資の最大の問題点は、返済能力が不十分な企業も多く利用していることです。ゼロゼロ融資は、担保や利子がないため、返済能力を厳正に審査されることなく融資を受けられるというメリットがあります。

ゼロゼロ融資の最大の問題点は、返済能力が不十分な企業も多く利用していることです。ゼロゼロ融資は、担保や利子がないため、返済能力を厳正に審査されることなく融資を受けられるというメリットがあります。

しかし、この「借りやすさ」が裏目に出ることもあります。特に、財務状況が改善されないまま返済期間を迎えた企業が、返済できずに苦しむケースが増えています。返済不能に陥る企業が続出すると、金融機関自体の健全性にも影響を及ぼします。多額の不良債権を抱えることになり、金融システム全体のリスクが高まる恐れがあります。また、無担保・無利子という最大のメリットが逆に企業の経営改善を遅らせる要因となることもあります。返済プレッシャーが低いため、経営改革やコスト削減の努力を怠りがちになってしまうこともその要因として考えられます。

とはいえ、ゼロゼロ融資の返済が滞っている企業は努力が足りないと考えるのは早計です。コロナ禍やウクライナ危機による急激かつ世界的なインフレ、円安など個人の努力が及ばない要素の影響も無視できない規模で、中小企業の経営状態に暗い影を落としています。

【2024年最新】ゼロゼロ融資を受けた企業の現状

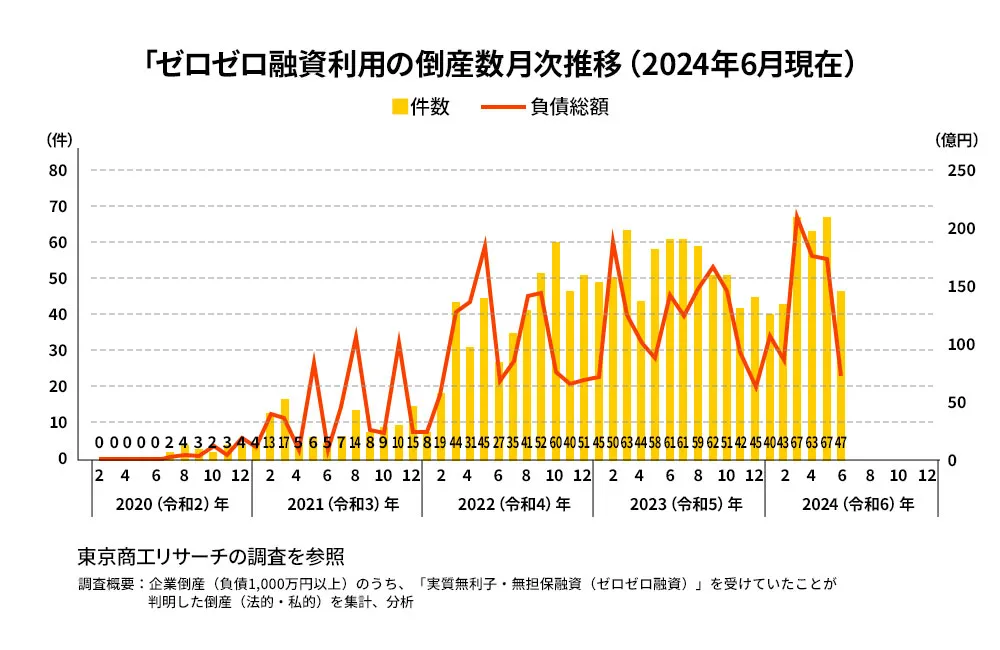

2024年に入り返済の最後のピークを迎えるにあたり、ゼロゼロ融資を受けた企業の現状がさらに注目されています。最新のデータによれば、ゼロゼロ融資を利用した企業の倒産が増加しており、その影響が経済全体に広がっています。こちらでは最新のデータと共にゼロゼロ融資の現状と課題について詳しくご紹介します。

2024年の経営状況と企業の資金繰り

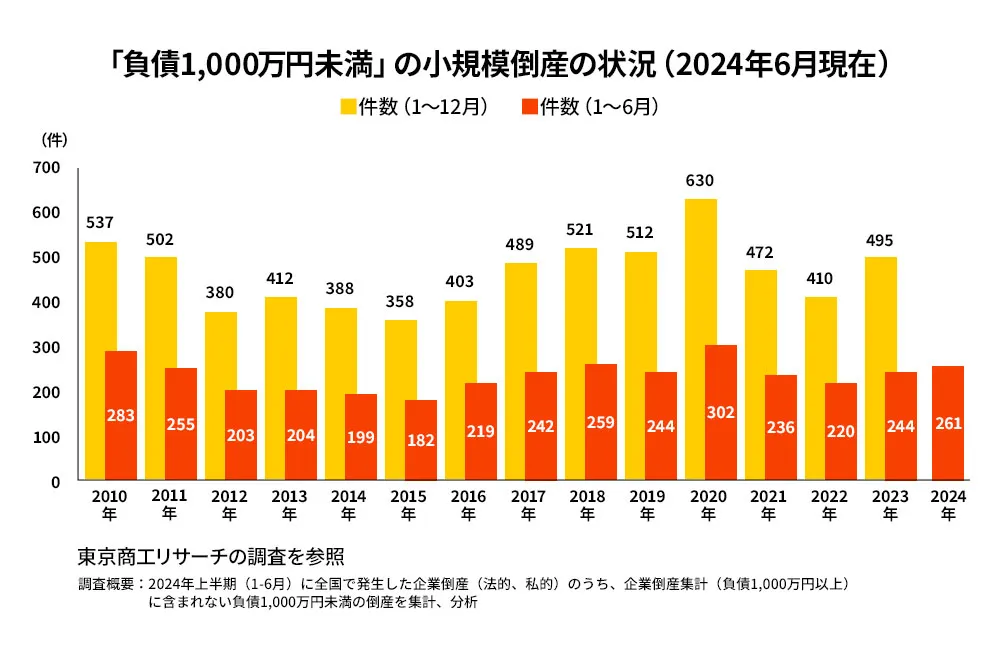

最新のデータによると、ゼロゼロ融資を受けた企業の経営状況は非常に厳しいものとなっています。東京商工リサーチが行った調査によれば、2024年上半期(1-6月)のゼロゼロ融資利用後の倒産件数は327件に達しており、前年の同期と比べて0.6%増加しています。

産業別のデータではサービス業と建設業が多く、中でも飲食店の倒産が最も多く、採算悪化が回復できず破綻せざるを得ない企業が多かったようです。

2020年7月からの累計は1,547件。長らく続く物価高や円安、人件費の上昇などで、5類移行後のいわゆる「アフターコロナ」の売上回復期にも計画通りに利益ができない企業も多かったようです。

さらに、全国の倒産企業数は2024年上半期で4,800件を超え、これは2014年以降でもっとも多い数字となっています 。これらのデータからもゼロゼロ融資を利用した多くの企業が依然として資金繰りに苦しんでいる現状が明らかです。

ゼロゼロ融資の返済期限が迫る中、多くの企業が資金調達に苦労し、経営を維持するための新たな手段を模索しています。

ゼロゼロ融資企業の倒産リスクの分析

ゼロゼロ融資の受付は終了し、無利子期間も過ぎて返済のピークを迎えています。2024年4月に返済期に入った企業は約5万社にも上り、倒産リスクも今後増大すると考えられます。

返済が難しい場合に信用保証協会が返済を代行する代位弁済という仕組みを利用している企業の割合は45%増加していることからも、資金繰りに苦慮している企業が多い事が分かります。

原料価格の高騰以外にも、2024年から適用された工事現場や運送業での時間外労働時間の規制の影響もあり、今後さらに人件費が高騰する事態は避けられません。

ゼロゼロ融資の返済に加えてアフターコロナの資金繰りの難航、続く物価高、2024年問題など、企業を取り巻く環境は厳しい状態が続くため、倒産する企業や倒産予備軍が今後さらに増加する可能性が高いでしょう。

ゼロゼロ融資返済のためのコロナ借換保証

ゼロゼロ融資の返済が困難な企業に対する支援策として、2023年1月に「コロナ借換保証」が登場しました。この制度は、中小企業が既存のゼロゼロ融資を返済するために、新たな融資を受ける際に利用できる保証制度です。中小企業庁によればコロナ借換保証は、返済期間の延長や返済条件の緩和を図ることで、企業の資金繰りを支援することを目的としています 。

ゼロゼロ融資の返済が困難な企業に対する支援策として、2023年1月に「コロナ借換保証」が登場しました。この制度は、中小企業が既存のゼロゼロ融資を返済するために、新たな融資を受ける際に利用できる保証制度です。中小企業庁によればコロナ借換保証は、返済期間の延長や返済条件の緩和を図ることで、企業の資金繰りを支援することを目的としています 。

一定の要件を満たした中小企業が「経営行動計画書」を作成し、金融機関の継続的な伴走支援を受けることを条件に、借入時の信用保証料を大幅に引き下げます。

コロナ借換保証の取り扱いは2024年6月末までとなり、7月以降はコロナ前の支援水準に戻しています。令和6年能登半島地震の被災地域のみ12月末まで利用できます。(石川県信用保証協会に保証申し込みがなされたもののみ)

こうした制度が用意されているわけですが、借り換えを行う際に企業は慎重に情報収集を行い、適切な判断を下す必要があります。借り換えにより一時的に返済負担が軽減されるものの、長期的な経営改善策を講じなければ、再び資金繰りに苦しむ可能性があることを忘れてはいけません。

ゼロゼロ融資と返済計画の必要性

現在、多くの経営者がゼロゼロ融資の返済に直面し、その重圧に苦しんでいます。さまざまな要因による経済の不透明さが続く中、資金繰りに苦労する企業が増えていることは否めません。

しかし、返済計画をしっかりと立てることで、この困難を乗り越える手助けになるはずです。今からでも遅くありません。経営を立て直し、持続的な成長を目指すために、返済計画の重要性を再認識しましょう。

返済計画の作成方法と重要性

ゼロゼロ融資の返済に直面する企業にとって、返済計画の作成は非常に重要です。ここからは返済計画を作成する上でのポイントをご紹介します。

1.収支状況の把握

返済計画を立てる際には、現状の収支状況を正確に把握することが必要です。企業の収入、支出、資産、負債を詳細に分析し、どの程度の返済が可能かを見極めます。このプロセスでは、定期的なキャッシュフローの見直しが不可欠です。

2.現実的な返済スケジュールの設定

返済期間や返済額は無理のない範囲で設定し、将来的な収入予測を踏まえて計画を立てることが重要です。また、緊急時に備えて、予備資金を確保することも忘れてはなりません。

3.金融機関や専門家との相談

専門家の意見を取り入れることで、より現実的で実行可能な計画を立てることができます。金融機関との良好な関係を築くことで、返済条件の見直しや支援を受けやすくなります。

4.返済計画の定期的な修正

市場の変動や企業の経営状況の変化に柔軟に対応できる体制を整えておくことは返済の安定化にもつながります。

返済延長の可能性

現在ゼロゼロ融資の返済が本格的に始まっていますが、「コロナ借換保証」の登場や経済・社会面での問題を考慮すると、今後も返済期限の延長が検討される可能性があります。

その時々の経済状況や企業の経営状態に応じて、政府や金融機関が柔軟な対応を取ることが期待されます。しかし、どのような状況であれ返済自体がなくなるわけではないので、企業はしっかりと返済に向き合う姿勢が求められます。

返済困難時の対策と支援制度実施の可能性

今までの前例を考えると、今後も新たな支援施策の導入や支援施策が延長される可能性も考えられます。たとえば、ゼロゼロ融資利用者の返済条件の緩和や新たな融資制度の導入などが考えられます。

しかし、どのような支援が行われるとしても、企業は自らの返済能力を見極め、適切な対応を取ることが重要です。しっかりと返済に向き合い、持続可能な経営を目指しましょう。

倒産リスクとその対策について

多くの経営者がゼロゼロ融資の返済に苦しむ中、なんとかコロナ禍を乗り切ってきた企業の倒産危機が現実味を帯びています。資金繰りが厳しい状態が続く企業にとって、この問題は死活問題です。

しかし、適切な対策を講じることで、この危機を回避することも可能です。以下のようなポイントを押さえておきましょう。

倒産リスクの現状と予防策

先ほどもご紹介したように、ゼロゼロ融資を受けた企業の倒産件数は増加の一途をたどっています。このような状況を踏まえ、倒産リスクを減らすための予防策が必要です。

予防策1.資金繰りや計画の見直し

まず、資金繰りの見直しが重要です。キャッシュフローの管理を徹底し、無駄な支出を削減することで、手元資金を確保します。また、売上予測を現実的に立て、必要な資金を確保するための計画を立てることが不可欠です。

予防策2.金融機関とのコミュニケーションを強化

返済計画の見直しや新たな融資の相談を早期に行うことで、資金繰りの安定を図ることができます。

予防策3.コンサルタントや税理士などプロに相談する

専門家のアドバイスを受けることも有効です。経営コンサルタントや税理士などの専門家に相談することで、適切な経営戦略を立てることが可能になります。

早期対応と行動計画の策定

ゼロゼロ融資の返済に向けた早期的な対応が経営を立て直すための鍵です。まず、返済期限を把握し、返済計画を早めに立てることが重要です。返済期限を迎える前に、現状の財務状況を詳細に把握し、返済可能な金額を明確にすることが求められます。

ゼロゼロ融資の返済に向けた早期的な対応が経営を立て直すための鍵です。まず、返済期限を把握し、返済計画を早めに立てることが重要です。返済期限を迎える前に、現状の財務状況を詳細に把握し、返済可能な金額を明確にすることが求められます。

次に、行動計画を策定しましょう。返済計画に基づいて、毎月のキャッシュフローを予測し、必要な資金を確保するための具体的なアクションを設定します。たとえば、コスト削減策の実施や、売上向上のためのマーケティング戦略の見直しなどが挙げられます。また、定期的に計画の進捗を確認し、必要に応じて修正を加えることも大切です。

さらに、早期に金融機関と相談することも重要です。返済条件の緩和や、新たな融資の可能性について話し合うことで、返済の負担を軽減する方法を模索しましょう。金融機関との良好な関係を築くことで、経営の安定化に向けた支援を受けやすくなります。

最後に、従業員との連携を強化し、組織全体で行動計画を共有することが大切です。全社員が一丸となって経営改善に取り組むことで、企業全体の生産性向上やコスト削減が期待できます。早期対応と計画的な行動を心がけ、持続的な経営を目指しましょう。

ゼロゼロ融資の借換えに関するガイド

ゼロゼロ融資を受けた企業の中には、返済のプレッシャーから経営不振に陥っているところも少なくありません。こうした状況で、新たな道として注目されているのが「コロナ借換保証」などの借り換え制度です。

しかし、借り換えが本当に適切なのか、どのようなメリットとデメリットがあるのかを理解することが重要です。ここからは、経営者の皆様に役立つ情報を提供し、借り換えの判断材料としていただける内容をお届けします。

借換えのメリット

借り換えには以下のようなメリットがあります。

1. 返済期間の延長

借り換えによって返済期間を延長することが可能です。毎月の返済額が減少し、資金繰りが楽になります。特に短期的なキャッシュフローが厳しい企業にとっては大きなメリットです。

2. 利子負担の軽減

借り換えを行うことで、利子負担が軽減される場合があります。金利が低い融資に乗り換えることで、総返済額を減少させることができ、長期的な経営安定につながります。

3. 財務の健全化

借り換えにより、複数の借入金を一本化することで管理コストが削減され、財務の透明性が向上します。経営判断がより迅速かつ正確に行えるようになります。

借換えのデメリット

一方で、借り換えには以下のようなデメリットも存在します。

1. 追加の費用が発生する可能性

借り換えに伴い、手数料や保証料などの追加費用が発生する場合があります。これらの費用が大きい場合、短期的な資金繰りがさらに厳しくなる可能性があります。

2. 新たな審査が必要

借り換えを行うためには再度審査が必要となります。現在の経営状況によっては、審査が通らない場合もあります。また、審査が通ったとしても、条件が厳しくなる可能性があります。

3. リスクの先送り

借り換えにより、一時的に返済負担を軽減することができますが、根本的な経営改善が行われなければ、将来的に同じ問題が再発するリスクがあります。長期的な経営改善策を同時に講じましょう。

借換え時の注意点

借り換えを検討する際には、以下の点に注意が必要です。

1. 詳細な計画の策定

借り換えを行う前に、詳細な返済計画を策定することが重要です。現在の資金繰りや将来の収支見通しを十分に検討し、無理のない範囲での借り換えを行うようにしましょう。

2. 適切な借り換え先の選定

借り換え先の金融機関や融資条件を慎重に比較検討することが必要です。利率や手数料、返済条件などを総合的に評価し、自社にもっとも適した条件を選ぶようにしましょう。

3. 専門家のアドバイスを活用

借り換えを検討する際には、金融機関や経営コンサルタントなどの専門家に相談することをおすすめします。専門家のアドバイスを受けることで、適切な借り換えの判断ができます。

ゼロゼロ融資返済の相談場所

現在、倒産の危機や経営不振に直面している経営者の方にとって、適切な相談先を見つけることは極めて重要です。ゼロゼロ融資の返済に関する問題は一人で抱え込まず、専門家のアドバイスを受けることで、解決の糸口を見つけることができます。ここからは経営者が信頼できる相談先をご紹介します。

弁護士に相談する

ゼロゼロ融資の返済については、弁護士へ相談される場合も多いです。弁護士は法的手続きのプロフェッショナルであり、債務整理や法的手続きに関する専門知識を有しています。返済困難な場合の債務の減額交渉や再編成手続きにおいて、弁護士のサポートは非常に心強いです。さらに、法的なアドバイスを受けることで、違法な行為やトラブルを未然に防ぐことができます。

しかし、弁護士に相談する際のデメリットとしては、経営全般に関する知識が限定されていることや、相談料が高額になることが挙げられます。また、法律的な視点からのアプローチに偏りがちで、経営改善の総合的なアドバイスが得られない場合があります

弁護士に依頼すべきかどうか、詳しくは「事業再生は弁護士に依頼するべき?役割と依頼のメリットを徹底解説」でご紹介しています。

中小企業診断士に相談する

中小企業診断士は国家資格を有し、企業の経営状況を総合的に診断し、具体的な改善策を提供します。経営戦略、財務分析、マーケティングなど幅広い分野に精通しており、企業の成長を支援する専門知識を持っています。また、公的機関や金融機関とも連携しているため、信頼性の高い現実的な方法を提案してくれる可能性が高いです。

ただし、相談できる幅が狭く、特定の問題以外に対する深い知識が不足している場合があることがデメリットとなります。また、法律的な問題や複雑な財務問題には対応しきれない場合があります。

中小企業診断士に相談するメリット・デメリットは「中小企業診断士に事業再生を依頼するべき?強みや依頼時のポイントを解説」でも詳しくご紹介しています。

事業再生のプロに相談する

事業再生コンサルタントは、企業の経営状況を多角的に分析し、経営改善のための具体的な戦略を提供してくれます。彼らは豊富な経験を持ち、多くの企業を再生させた実績があります。

事業再生コンサルタントは、企業の経営状況を多角的に分析し、経営改善のための具体的な戦略を提供してくれます。彼らは豊富な経験を持ち、多くの企業を再生させた実績があります。

また、税理士や弁護士など他の専門家と連携し、包括的な支援を提供することができます。事業再生のプロに相談することで、企業は持続可能な経営を実現し、倒産リスクを軽減するための具体的な計画を立てることができます。

東京事業再生コンサルティングセンターはゼロゼロ融資関連のご相談も受付中!

今回はゼロゼロ融資の現状とその返済に関する重要なポイントを解説しました。ゼロゼロ融資はコロナ禍で多くの企業を支えた一方で、現在となっては返済の問題が浮き彫りになっています。

返済計画を立てる方法は色々な種類がありますが、包括的な計画立案のために専門家の助言を受けることをおすすめします。適切な相談先を選ぶことで、返済困難な状況を乗り越えるための具体的な道筋が見えてくるでしょう。

特に事業再生コンサルタントであれば、経営改善のための多角的な支援策を提供することができ、企業の持続的な成長をサポートしてくれるはずです。

ゼロゼロ融資の返済でお困りの方は東京事業再生コンサルティングセンターにご相談ください。30年で50件以上の事業再生実績あり。豊富なノウハウと自己資金で貴社をしっかりとバックアップ。しっかりと事業を立て直していただくために、初回1年間はコンサルティング無料です(適用審査がございます)。一人で抱え込まず、ぜひ一度私たちにお話をお聞かせください。

«前へ「会社が破産したらどうなる?その後の対応と経営者がするべきことを徹底解説」 | 「零細企業の事業再生に必要な基本戦略とリアルな課題」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。

関連コラム

-

融資は無理!ファクタリングもダメ!代わりにどうする?

-

今すぐ資金繰りを改善したい建設業経営者必見の情報とは

-

「資金繰りが限界…」零細企業社長が知っておきたい立て直し方法と改善策

-

【赤字でも消費税は払う?】滞納リスクと再生のポイントを徹底解説

-

厚生年金が払えない…会社社長が今すぐ取るべき緊急対策を解説

-

【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法

1年間無料コンサル

1年間無料コンサル

当社は、若くして起業したり後継者となった方々、本気で事業を立て直したいと強く想っている方々を全力でサポートします。