2025年04月25日

税務調査で追徴課税が確定したけど、支払えない……そんな状況に陥った経営者の方もいらっしゃるかもしれません。

特に中小企業の場合は予想以上に高額な課税が発生すると、資金不足や経営不振にもつながりかねません。

この記事では、追徴課税が払えない場合のリスクや回避策、追徴課税が発生した際の対応策について詳しく解説します。

事業再生や経営改善計画の策定を視野に入れ、正しい一歩を踏み出しましょう。

【追徴課税のリアル】税務署から突然通知書が届いたら

追加の課税通知は、ある日突然届くことがほとんどです。

税務署による税務調査の結果、申告漏れや不正が認定されれば、追徴課税という形で高額な納税を求められます。

まずは、追徴課税にまつわるリアルな流れを整理し、経営者が置かれがちな困難な状況を明らかにします。

ある日突然届く「追徴課税」の通知

税務調査は、経営者にとっていつ来るかわからないため非常に恐ろしいものです。

国税庁の資料によれば、税務申告の内容に疑義がある場合などに税務調査が実施され、調査の結果、不備や誤りが確認されると、追加課税が課されるケースがあります。

調査が終了すると、経営者の手元に納付通知書が渡される、あるいは後日突然郵送されてくることが一般的です。

そこには申告不足の税額だけでなく、加算税や延滞税などの追徴課税に関する詳細が記載されており、その合計金額を見て驚き、焦る経営者は少なくありません。

通知を見たら、高額な納付金額の記載が

実際に追徴課税が発生すると、原則として申告漏れ税額+加算税(最大40%)+延滞税という計算式で算出され、予想をはるかに上回る金額が請求されることがあります。

実際に追徴課税が発生すると、原則として申告漏れ税額+加算税(最大40%)+延滞税という計算式で算出され、予想をはるかに上回る金額が請求されることがあります。

わずかな申告ミスが見つかっただけで、何十万円、何百万円単位の支払いが生じるケースも珍しくありません。

納付書を手にして、思わぬ高額納付を前に大きな不安を抱えられる経営者の方も少なくありません。

焦りや戸惑いから、資金繰りや事業再生を考える時間が十分に取れなくなることも多く、これがさらなる経営悪化につながる要因となります。

資金がなく決められた期限までの支払いが難しい状況に

多くの場合、追徴課税の通知書が届いた時点で、税務署は早急な納付を求めます。

追徴課税額が高額になると、すぐに支払うのは当然難しく、資金調達に苦慮する経営者が大半でしょう。

それでも、税務署は「期限までに納めてください」というように粛々と案内してきます。

突然の支払いで多額の資金が必要になり、資金繰りや返済計画が立てられず、その結果倒産のリスクを抱えてしまう中小企業も少なくありません。

その先、どのように対応すべきか考える余裕がないまま、より深刻な状況に追い込まれてしまうケースが多いのです。

追徴課税の種類と支払い方法

追徴課税には複数の種類があり、それぞれ要件や計算方法が異なります。

しかし、「払えない」という問題に対する基本的なリスクや対応方法はどれも共通しています。

まずは、代表的な追徴課税の種類とその特徴を理解しておきましょう。

7種の追徴課税

追徴課税には、下記のような7種類が存在します。

いずれも、本来納めるべき税額が不足したり、期限に間に合わなかったり、悪質な違反行為があった場合に課されます。

- 不足税額

本来申告する金額よりも少なく申告してしまった場合に、その不足分を納付する税金です。

追徴課税の出発点といえます。

- 利子税(延滞税特例基準割合)

期限後に納税する場合に課される利息のようなものです。

特例基準割合は経済情勢などを踏まえて年2回見直されます。

- 延滞税(特例基準割合)

納期限に間に合わず遅れて納めるときに発生します。

期限から2カ月以内と2カ月超過で適用される利率が大きく異なります。

- 不納付加算税

源泉徴収義務者が納期限を守らなかった場合に課されます。

給与や報酬などの源泉税に関連します。

- 無申告加算税

税務申告期限を守らず無申告だった場合に課されます。

金額が大きいとその分ペナルティも上がります。

- 過少申告加算税

申告した納税額が実際に収めるべき金額よりも少なすぎた場合に課せられます。

税務調査で発覚して修正され、税額が決定します。

- 重加算税

仮装や隠ぺいなどの悪質な不正行為があった場合に適用される最も重い追徴課税です。

| 名称 | 課税の要件 | 課税の割合 | 補足説明 |

|---|---|---|---|

| 不足税額 | 本来納めるべき税額より少なく申告した場合に、その不足分を納税する | 本来納めるべき納税額との差額分 | 通常の申告・納付で不足した税額そのもの。 附帯税の基礎になる。 |

| 利子税 | 更正・修正申告により税額が増えた場合で、期限後に納付する | ①納付期限から2ヶ月以内7.3%or「延滞税特例基準割合 + 1%」のどちらか低いほう ②納付期限から3ヶ月以降14.6%or「延滞税特例基準割合 + 7.3%」のどちらか低いほう |

利息のような性質。 法人税や所得税などの特定税目に適用する。 日割り計算される。 |

| 延滞税 | 納期限までに納付しなかった場合に納税する | ①2ヶ月以内:年7.3% or 特例基準割合+1% ②2ヶ月超:年14.6% or 特例基準割合+7.3% |

遅れて納める場合に課される税金。 特例基準割合は年2回見直される。 |

| 不納付加算税 | 源泉徴収義務者が法定納期限までに納付しなかった場合 | 原則:10%(自主申告で5%) | 源泉徴収税(給与、報酬など)に関連し、納付遅れに対するペナルティ。 |

| 無申告加算税 | 期限までに申告をしなかった場合 | 原則:15%(50万円超は20%)※自主申告で5% | 故意でなくても、期限を過ぎて申告すると課されることがある。 |

| 過少申告加算税 | 本来の税額より少なく申告したが、自主的に修正しなかった場合 | 原則:10%(50万円超は15%) | 税務調査で発覚し修正された場合に課される。 |

| 重加算税 | 仮装・隠蔽など悪質な行為によって申告漏れや過少申告をした場合 | 原則:35%(無申告の場合は40%) | 悪質性が高いと判断された場合に課される最も重いペナルティ。 |

種類は違えども対応方法やリスクなどは同じ

追徴課税と一口に言っても、その性質や計算方法はさまざまです。

しかし、「追徴課税が払えない」という現実に直面したときの対処法やリスクは、どの種類であっても本質的には変わりません。

次章では、追徴課税を支払えない場合に起こるリスクを確認し、具体的な回避策を探っていきましょう。

追徴課税が支払えない場合に起こるリスク

追徴課税を期限内に納付できないとなると、延滞税や差し押さえなど、企業経営に重大な影響を及ぼすリスクが一気に高まります。

ここからは、追徴課税を支払わなかった場合に、具体的にどのような事態が想定されるのかを見ていきましょう。

延滞税・加算税で支払いが増える

追徴課税を払えない状態が続くと、さらに延滞税や各種加算税が加算されていきます。

もともとの追徴課税額に加え、遅れた期間に応じてペナルティがどんどん上乗せされ、最終的には大幅に膨れ上がる可能性が高いのです。

このように支払いが長引けば長引くほど、負担額が増えていくため、より一層支払いや経営改善が困難になります。

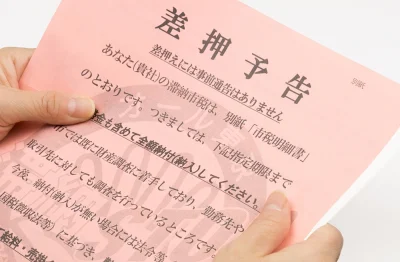

不動産や売掛金の差し押さえ

追徴課税を納めないまま督促が行われ、10日間経過しても納付が確認できない場合、税務署は財産の差し押さえに踏み切ります。

追徴課税を納めないまま督促が行われ、10日間経過しても納付が確認できない場合、税務署は財産の差し押さえに踏み切ります。

具体的には、以下のような資産が対象となり得ます。

- 不動産(社屋、土地など)

- 預金口座(会社名義、経営者個人名義のものが対象になる可能性)

- 売掛金(取引先からの入金予定金額)

- 車両、機械設備

- 保険の解約返戻金

特に売掛金や預金を差し押さえられると、その後のキャッシュフローが完全にストップし、資金繰りが急激に悪化。

最悪の場合、倒産に陥るケースも珍しくありません。

資金調達の難航

追徴課税が発生し、さらに差し押さえの動きがあると、当然ながら信用情報に傷がつきます。

金融機関は、融資や信用保証協会の保証付きローンを審査する際、税金の支払い状況をチェックするのが一般的です。

税金の未納や差し押さえの履歴があると、資金調達は格段に難しくなるのです。

すでに資金繰りが苦しくなっている中、融資を断られる状況に陥るのは致命的です。

こうした負のスパイラルに陥らないためには、早期対応が不可欠といえるでしょう。

詳しくは、当サイト「保証協会から融資を断られたら?審査通過のための攻略法」の記事も参考にしてください。

会社の信用の低下

国税庁や税務署からの差し押さえや大規模な修正申告があった場合、取引先や金融機関、場合によっては社内にもその情報が伝わることが少なくありません。

さらに、差し押さえの情報が登記簿謄本に記載されるケースもあり、取引先にとっては与信判断の大きな材料となります。

結果として、会社の信用度が大きく下がり、新規取引や投資も止まってしまい、既存のビジネスパートナーとの関係にもヒビが入ることが考えられます。

こうなると、事業再生の道のりはより険しくなり、最悪のシナリオとして倒産を迎えるリスクも高まるのです。

追徴課税が払えない時にできる対処法4選

ここまで、追徴課税が払えないまま放置した場合のリスクを見てきました。

それでは、具体的にどのような対処法が考えられるのでしょうか?ここからは4つの主要な選択肢をご紹介します。

①救済措置の相談をする

最初に国税庁や税務署に相談しましょう。

追徴課税が払えない事情を丁寧に説明することで、場合によっては何らかの救済措置を検討してくれる可能性があります。

ただし、原則として分割払いや納税猶予は認められないため、交渉のハードルは決して低くありません。

あくまでも「相談してみる」というスタンスで臨みましょう。

原則分割払いは認められない

高額の追徴課税を一括で支払えない場合、分割払いを希望する経営者の方も多いでしょう。

しかし、税金は原則的には一括納付が基本です。

どうしても厳しい場合、別の救済制度を利用する余地があるため、まずは「支払えない」旨を相談し、具体的にどの制度が使えるのか確認しましょう。

②換価の猶予を活用する

追徴課税を一括で払えず、事業を続けること自体が困難になる場合は、「換価の猶予」という制度を検討できます。

次項で詳しく解説しますが、一定の要件を満たすことで、国税庁や税務署が差し押さえた財産をすぐに売却(換価)せず、支払猶予を与えてくれる可能性があります。

換価の猶予とは?

換価の猶予とは、「国税を納付すれば、事業の継続や生活の維持が困難になる」と税務署が認めた場合に、差し押さえ財産を売却せずに猶予期間が設けられる制度です。

要件を満たせば、分割納付が認められる場合もありますが、申請手続きが必要となり、適用要件を厳しくチェックされる点に注意が必要です。

③税理士・専門家に相談する

追徴課税を納められない状況では、税理士や事業再生に強いコンサルタントなど、専門家のアドバイスが効果的です。

追徴課税を納められない状況では、税理士や事業再生に強いコンサルタントなど、専門家のアドバイスが効果的です。

税務や企業再生に関する知識を持つプロなら、会社や経営者ご自身の状況に合った最適な方法を提案してくれるでしょう。

周囲に相談しづらい状況でも、一人で抱え込まずに専門家に早めに打ち明けることが肝心です。

④法人で自己破産する

最終手段としては、法人の自己破産という方法もあります。

法人が破産して消滅すれば、基本的にその法人が抱えていた納税義務も同時に消滅します。

ただし、下記のケースでは例外的に代表者が個人負担を負うこともあるため要注意です。

- 代表者が「納税保証書」を発行している

- 無限責任社員(合名会社・合資会社)となっている

これらの場合、法人が消滅しても経営者個人が納税義務を負い続ける可能性があります。

また、法人破産を選択すると、当然ながら事業を続けることは困難になり、場合によっては個人資産にも大きな影響が及ぶため、専門家と慎重に協議した上で決断しましょう。

”絶対にやってはいけない”対処法3選

追徴課税が重くのしかかると、つい禁じ手に頼ってしまう経営者もいらっしゃいます。

しかし、以下で紹介するNG行為は状況をさらに悪化させるだけで、絶対に避けるべき対処法ですので、しっかりと肝に銘じておきましょう。

①通知を無視・支払いを放置する

通知書が届いても「払えないから」といって無視したり、放置したりしても、状況は絶対に好転しません。

税務署からの督促を無視し続ければ、差し押さえが突然実行される可能性が高まります。

銀行口座や売掛金、不動産など、企業にとって最も大切な資産が差し押さえられ、倒産につながるケースも少なくありません。

②税務署と対話をしない

税務調査が入った場合や、追徴課税の納付を求められた場合でも、誠実な姿勢で対話を続けることは非常に重要です。

感情的に対応したり、嘘の資料を提出したりすると、救済措置や猶予が認められる可能性が大幅に下がり、悪質とみなされると重加算税が適用されるリスクも高まります。

税務署と争うにしても、まずは冷静に事実関係を整理し、法的根拠や証拠書類をそろえたうえで交渉するのが基本です。

③即日OK・審査なしの業者を頼る

追徴課税の支払い資金を捻出するために、「即日OK」「審査なし」と謳うノンバンクやファクタリング業者に飛びつくのは、非常に危険です。

追徴課税の支払い資金を捻出するために、「即日OK」「審査なし」と謳うノンバンクやファクタリング業者に飛びつくのは、非常に危険です。

多くの場合、高額な手数料を請求されたり違法すれすれの取り立てをされたりして、結果的に資金繰りがさらに悪化するのがオチです。

政府も闇金被害について注意喚起を出しており、これらの業者に頼るのは危険を伴うため絶対に避けましょう。

追加徴税が払えないそのお悩み「東京事業再生コンサルティングセンター」へご相談下さい!

追徴課税が払えない……そのような状況でも、諦めるのはまだ早いかもしれません。

東京事業再生コンサルティングセンターでは、多くの企業の事業再生をサポートしてまいりました。

豊富な成功実績にもとづき、事業者様の立場に立ったコンサルティングで、現場に即した解決策をご提案します。

売上拡大ノウハウと「守り」と「攻め」の両輪を考慮した事業再生で優良黒字企業へのV字回復を目指します。

経営者様のご年齢が45歳以下でかつ社歴が5年以上のクライアント様であれば、1年間無料でコンサルティングさせていただきます。

追徴課税の支払いだけでなく、経営改善計画書の作成や資金繰りの再構築など、トータルでサポートいたします。

追徴課税をどうしても払えない、倒産寸前という状況でも、まずは一度ご相談ください。

私たちとともに、本来の事業価値を取り戻す一歩を踏み出しましょう。

«前へ「【徹底解説】ファクタリングが支払えない際のNG行為と対応策とは?」 | 「【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法」次へ»

本コラムの監修者

事業再生コンサルタント

清水 麻衣子

元銀行マンで、多くの顧客の相手をしてきた実績と数々の中小企業を見てきた知見をもって、東京事業再生コンサルティングのコンサルタントへ。

通常のコンサル会社におけるコンサルタントとは大きく違い、豊富な知識と現場のリアルを把握している、企業を想った本質的なコンサルが魅力。

関連コラム

-

融資は無理!ファクタリングもダメ!代わりにどうする?

-

今すぐ資金繰りを改善したい建設業経営者必見の情報とは

-

「資金繰りが限界…」零細企業社長が知っておきたい立て直し方法と改善策

-

【赤字でも消費税は払う?】滞納リスクと再生のポイントを徹底解説

-

厚生年金が払えない…会社社長が今すぐ取るべき緊急対策を解説

-

【給料が支払えない経営者へ】従業員を守り、会社を立て直す方法

1年間無料コンサル

1年間無料コンサル

当社は、若くして起業したり後継者となった方々、本気で事業を立て直したいと強く想っている方々を全力でサポートします。